![]()

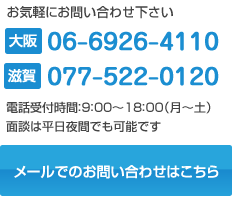

- 大阪オフィス

- 〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F - 阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分

- 滋賀オフィス

- 〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F - JR大津駅から徒歩2分

![]()

大阪府

大阪市北区、都島区、福島区、此花区、中央区、西区、港区、大正区

兵庫県

神戸市東灘区、灘区、中央区、北区、西区、兵庫区、長田区、須磨区

- 垂水区、尼崎市、西宮市、芦屋市、伊丹市、宝塚市、川西市、三田市、猪名川町、明石市、加古川市、高砂市、西脇市、三木市、小野市、加西市、加東市、姫路市、相生市、たつの市、赤穂市、豊岡市、養父市、洲本市、南あわじ市、淡路市等

京都府

京都市北区、上京区、左京区、中京区、東山区、山科区、下京区、南区

- 右京区、西京区、伏見区、福知山市、舞鶴市、綾部市、宇治市、宮津市、亀岡市、城陽市、向日市、長岡京市、八幡市、京田辺市、京丹後市、南丹市、木津川市、大山崎町、久御山町、井手町、宇治田原町、笠置町、和束町、精華町、南山城村、京丹波町、伊根町、与謝野町

奈良県

奈良市、明日香村、安堵町、斑鳩町、生駒市、宇陀市、王寺町

- 大淀町、橿原市、香芝市、葛城氏、上北山村、河合町、川上村、川西町、上牧町、黒滝村、広陵町、五條市、御所市、桜井市、三郷町、下市町、下北山村、曽爾村、高取町、田原本町、天川村、天理市、十津川村、野迫村、東吉野村、平群町、御杖村、三宅町、山添村、大和郡山市、大和高田市、吉野町

滋賀県

和歌山県

和歌山市、有田川市、有田市、印南町、岩出市、海南市、かつらぎ町

- 上富田町、北山村、紀ノ川市、紀美野町、串本町、九度山町、高野町、古座川町、御坊市、白浜町、新宮市、すさみ町、太地町、田辺市、那智勝浦町、橋本市、日高川町、日高町、広川町、みなべ町、美浜町、湯浅町、由良町

その他のエリアについてもweb面談等で対応いたしますのでお気軽にお問い合わせ下さいませ。

コラム

相続専門オフィスより、新着情報や相続税を中心とした様々な税に関するお知らせを記載しております。

ぜひ一度ご一読ください。

ぜひ一度ご一読ください。

相続税基礎知識に関するコラム

相続財産から控除できるもの

相続人それぞれの課税価格を算定する際は、相続財産から控除すべきものを差し引いて課税価格を決定します。まず、控除できるものとして控除が認められている債務があります。

控除が認められている主な債務は以下の通りです。

銀行等からの借入

被相続人が借金を残したまま亡くなった場合の借金の残額と支払利息。税金の未納分

被相続人に所得税・住民税・固定資産税の未納分があった場合の未納額。入院・治療費の未払分

被相続人の入院等による費用の未払額。事業上の買掛金・未払金

被相続人が事業をしていた場合に、事業によって発生した買掛金・未払金。次に、控除すべきものとして葬式にかかった費用があります。

ただし、葬式費用には、控除が認められる範囲が限定されています。

控除が認められる費用

本葬費用、仮葬費用、通夜費用、お寺への支払い(改名料・お布施など)、火葬費用、埋葬費用、納骨費用控除が認められない費用

・香典返しにかかった費用、墓地の購入費用、初七日にかかった費用※葬式費用の詳細をお知りになりたい方は葬式費用ページをご覧ください。

相続財産のうち、相続税の対象とならないものがありますので、これも相続財産から控除します。

- 心身障害者共済制度に基づく給付金の受益権

- 先祖をまつる礼拝の対象となっている物(墓地・墓石・仏壇など)

- 宗教、慈悲、学術など、公益を目的とする事業を行う人で、要件を満たす人が取得した公益事業用の財産

- 相続財産を相続税の申告期限までに、国、地方公共団体、 特定の公益法人に寄付した場合の寄付財産

第2ステップは、相続人それぞれの課税価格の合計額から基礎控除額を控除します。

3,000万円+600万円×法定相続人の数

相続人それぞれの課税価格の合計より基礎控除額を控除して算出された金額を課税遺産総額と言います。

上記のように、被相続人の債務・葬式費用の一部・非課税財産を相続財産から控除して、相続人それぞれの課税価格を求めます。

その後、相続人それぞれの課税価格の合計より基礎控除額を控除して、課税遺産総額を決定します。

相続税に役立つ便利なシミュレーション

相続税申告・対策に役立つ便利なシミュレーション、診断ツールをご用意しています。是非ご利用ください。

相続専門オフィス

- 大阪オフィス

〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F

06-6926-4110 - 滋賀オフィス

〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F

077-522-0120

「相続専門オフィス」はOMI税理士法人の登録商標です。

Copyright(c) 相続専門オフィス. All Rights Reserved.