![]()

- 大阪オフィス

- 〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F - 阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分

- 滋賀オフィス

- 〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F - JR大津駅から徒歩2分

![]()

大阪府

大阪市北区、都島区、福島区、此花区、中央区、西区、港区、大正区

兵庫県

神戸市東灘区、灘区、中央区、北区、西区、兵庫区、長田区、須磨区

- 垂水区、尼崎市、西宮市、芦屋市、伊丹市、宝塚市、川西市、三田市、猪名川町、明石市、加古川市、高砂市、西脇市、三木市、小野市、加西市、加東市、姫路市、相生市、たつの市、赤穂市、豊岡市、養父市、洲本市、南あわじ市、淡路市等

京都府

京都市北区、上京区、左京区、中京区、東山区、山科区、下京区、南区

- 右京区、西京区、伏見区、福知山市、舞鶴市、綾部市、宇治市、宮津市、亀岡市、城陽市、向日市、長岡京市、八幡市、京田辺市、京丹後市、南丹市、木津川市、大山崎町、久御山町、井手町、宇治田原町、笠置町、和束町、精華町、南山城村、京丹波町、伊根町、与謝野町

奈良県

奈良市、明日香村、安堵町、斑鳩町、生駒市、宇陀市、王寺町

- 大淀町、橿原市、香芝市、葛城氏、上北山村、河合町、川上村、川西町、上牧町、黒滝村、広陵町、五條市、御所市、桜井市、三郷町、下市町、下北山村、曽爾村、高取町、田原本町、天川村、天理市、十津川村、野迫村、東吉野村、平群町、御杖村、三宅町、山添村、大和郡山市、大和高田市、吉野町

滋賀県

和歌山県

和歌山市、有田川市、有田市、印南町、岩出市、海南市、かつらぎ町

- 上富田町、北山村、紀ノ川市、紀美野町、串本町、九度山町、高野町、古座川町、御坊市、白浜町、新宮市、すさみ町、太地町、田辺市、那智勝浦町、橋本市、日高川町、日高町、広川町、みなべ町、美浜町、湯浅町、由良町

その他のエリアについてもweb面談等で対応いたしますのでお気軽にお問い合わせ下さいませ。

生命保険の活用

相続税対策と生命保険は非常に相性のいい組合せです。

法人(会社)の税金対策として生命保険を活用する場合、保険料を支払った事業年度は経費になり節税効果はありますが、保険金や解約返戻金を受取った事業年度は収益になるため、トータルで見れば節税効果が見いだせないことがあります。要は税金を繰延べる(税金の先送り)効果があるだけです。

一方、相続税は一生に一度しか課税されないため、そのタイミング(相続時)だけ生命保険を活用して相続財産の評価額を下げることが出来れば、相続税を節税することができます。

また、不動産投資による相続税対策も節税効果は高いですが、不動産による対策の場合は家賃下落リスク、空室リスク等の価格変動リスクや賃貸経営に係る事務費用がかかるため、手軽さという面で生命保険は取組みやすいといえます。生命保険は原則として、保険契約により将来もらえるお金が確定するので、元本(保険料)の毀損リスクが低く確実性が高いのが特徴です。

このように生命保険は相続税対策の定番のため、将来相続税がかかる可能性のある方は生命保険の活用を検討してください!

法人(会社)の税金対策として生命保険を活用する場合、保険料を支払った事業年度は経費になり節税効果はありますが、保険金や解約返戻金を受取った事業年度は収益になるため、トータルで見れば節税効果が見いだせないことがあります。要は税金を繰延べる(税金の先送り)効果があるだけです。

一方、相続税は一生に一度しか課税されないため、そのタイミング(相続時)だけ生命保険を活用して相続財産の評価額を下げることが出来れば、相続税を節税することができます。

また、不動産投資による相続税対策も節税効果は高いですが、不動産による対策の場合は家賃下落リスク、空室リスク等の価格変動リスクや賃貸経営に係る事務費用がかかるため、手軽さという面で生命保険は取組みやすいといえます。生命保険は原則として、保険契約により将来もらえるお金が確定するので、元本(保険料)の毀損リスクが低く確実性が高いのが特徴です。

このように生命保険は相続税対策の定番のため、将来相続税がかかる可能性のある方は生命保険の活用を検討してください!

お客様の相続税対策に 最も適した保険商品を提案いたします。

相続税対策における生命保険の活用方法としては、下記の三つが挙げられます。

1相続税の節税効果

1. 相続税の節税効果

相続税対策(生前対策)の定番としては、①被相続人から相続人等に金銭を贈与していく暦年贈与が最もポピュラーですが、暦年贈与は被相続人と相続人が贈与についてお互い話し合った上で贈与契約を締結して実行していかなければなりません。

しかしながら、将来の相続税の話題はデリケートな側面を含んでいるため、なかなか家族内で相続税対策の話し合いの場を設けることができず、具体的な対策に取組めていない家庭が非常に多いのが実情です。

被相続人の容態が悪化した後や平均寿命を超えた年齢になってから慌てて生前贈与をしようとしても、相続時から3年前までの相続人に対する暦年贈与(2024年1月以降の贈与については7年)は相続財産に加算されてしまうため、手遅れになってしまいます。

また、アパート経営等の不動産投資も相続税対策の定番ですが、供給過剰な現状ではよっぽどいい立地でないと将来の家賃低下・入居率低下リスクが重く圧し掛かるため、気軽に取組めるものではありません。

しかし、数ある相続税対策の中でも比較的取組みやすくかつ相続税の節税効果が高いのが生命保険の活用です。

相続税は人生で一度しか課税されないため、その課税時期(相続時)のタイミングだけ生命保険を使って相続財産を低く評価することが出来れば、大きな節税効果を生み出すことが出来ます。

なお、相続人以外の人が取得した死亡保険金には非課税の適用はありません。

なお、相続人以外の人が取得した死亡保険金には非課税の適用はありません。

よって、生前に契約者(保険料負担者)=被相続人、非保険者=被相続人、受取人=相続人の形態で一時払い終身保険に非課税限度額まで入ることにより、相続財産を圧縮することが出来ます。

例)相続人が3人のケースで1,500万円一時払い終身保険に加入した場合

よって、仮に相続税率が30%であれば、1,500万円×30%で450万円も節税できることになります。

よって、仮に相続税率が30%であれば、1,500万円×30%で450万円も節税できることになります。

この生命保険の非課税枠についても活用されていない方が非常に多いのが現実です。

また、被相続人が高齢になっていると、今から保険に入るのは無理と思い込まれていることがありますが、保険会社によっては、90歳まで入ることが出来る一時払い終身保険もあります。また、過去に病気や入院歴があっても告知なしで申込可能な商品もあります。

この生命保険の非課税制度は上記の例でいえば、銀行に預けている1,500万円を生命保険に1,500万円移すだけで450万円も節税することができる即効性の高い節税方法です。

また、相続人の同意を取ることなく被相続人の意思のみで保険に加入することができるのも特徴の一つです。

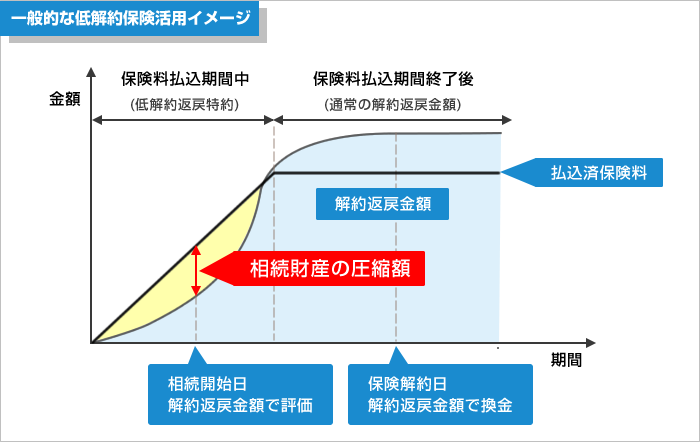

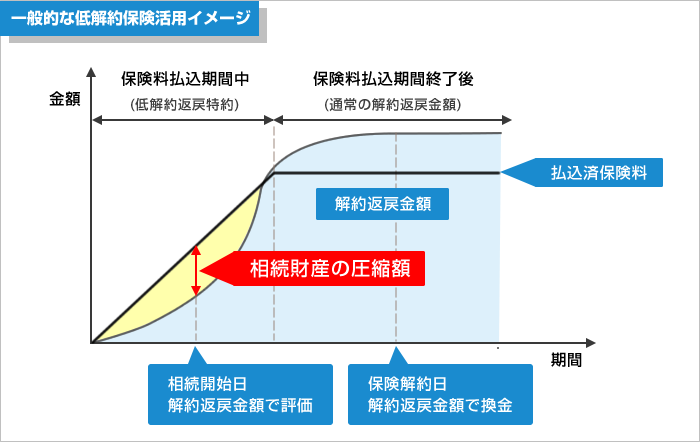

保険料の払込期間中は解約返戻金が通常の解約返戻金に比べて低く設定されている商品(低解約型)があります。解約返戻金が低く設定されている分、保険料は割安となっていることが一般です。

払込期間中、すなわち解約返戻金が低い時点で相続が発生すると、相続財産は解約返戻金で評価するため、相続財産を圧縮することができ相続税を節税することができます。

相続時に保険は解約せずにそのまま継続し、解約返戻金が高くなった時点で当該保険を解約すれば、相続税は節税しながら払い込んだ保険料を回収することができます。

低解約評価を活用した相続税対策向けの商品として下記のものがありますが、

現在、例1)の逓増定期保険は販売されていないので、参考程度の情報として確認してください。

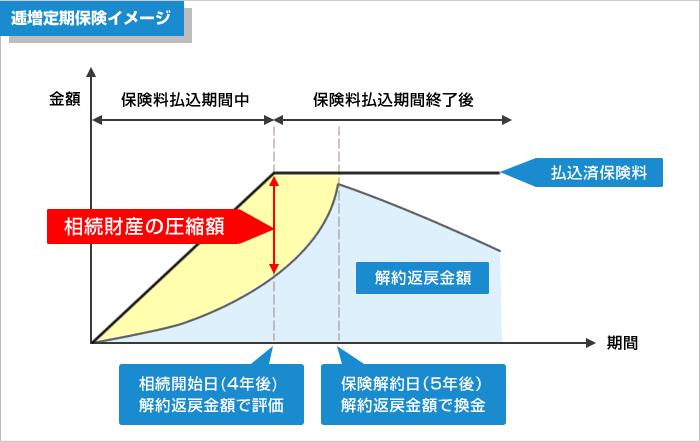

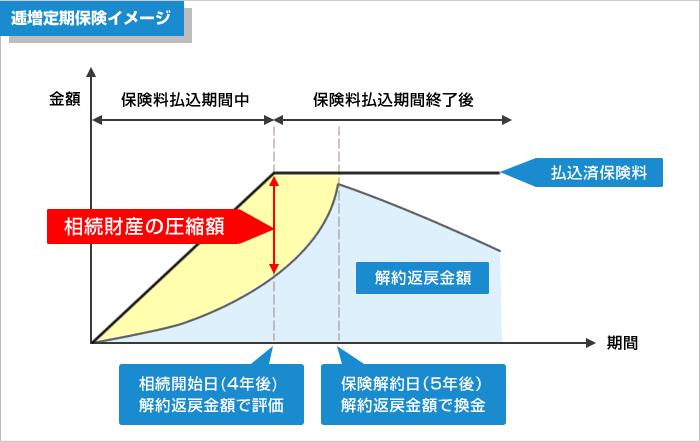

例1)逓増定期保険に加入した場合

【契約関係】

保険料の払込期間中は解約金の返戻率は低率で推移し、払込期間が経過すると解約返戻金はほぼ100%になるタイプの保険です。

例えば、保険料5000万円の逓増定期保険に加入した場合、4年後に相続が発生すると、4年後の解約返戻金(未経過保険料含む)は約20~30%となるため、相続財産を70%~80圧縮することができ、相続税率が50%とすると約1,900万円節税することができます。

そして解約返戻金が95%近くまで高くなる5年目に解約すれば、支払った保険料もほぼ全額返ってくるため、資金を減らすことなく相続税を節税することができます。

この保険は払い込んだ保険料を比較的短期間で回収できることがメリットといえます。

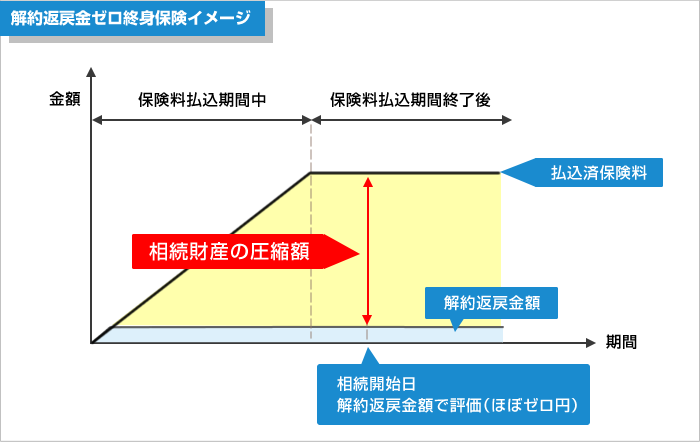

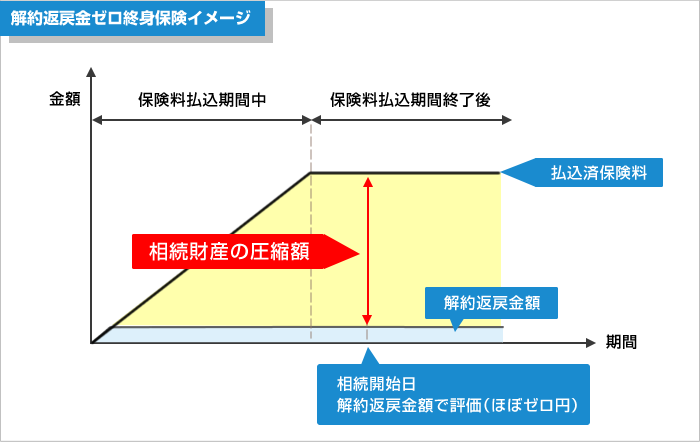

例2)解約返戻金がゼロ円の終身保険に加入した場合

【契約関係】

終身保険の中には、解約返戻金がほぼゼロ円に設定されているタイプがあります。被相続人に相続が開始した場合、当該保険契約は生命保険に関する権利として解約返戻金で評価するので、相続財産はゼロ円で評価することになります。

例えば保険料2,000万円の保険に入った後相続が開始すると、当該保険契約の評価額はゼロ円となるため、相続税率が50%であれば、2000万円×50%=1,000万円節税することができます。

相続人が3人いる場合は、それぞれが被保険者として入れば2,000万円×3人で6,000万円相続財産を圧縮することができます。

ただし、前納保険料を一括で払い込んでも、払込期間が経過するまでは、未経過期間に対応する金額は前払保険料として相続財産に計上することになります。よって、相続が開始する直前に入るよりも、早めに入った方が節税効果は高くなります。

また、この保険は解約返戻金がないので途中で解約することは出来ません。よって、最終的な資金の回収は相続人に相続が発生した時になるので、この保険に入る方は資金的に余裕がある方が適しています。

また、この保険は一時相続が発生した後に受取人を孫(相続人の子供)等にすることで、相続人の相続時(二次相続)には生命保険の非課税枠を活用することができます。

今回紹介した商品以外にも相続税対策に効果的な保険はありますが、節税額を大きくするには一般的に3年から15年の期間が必要になります。よって、相続が発生する直前に保険に入っても期待通りの節税効果えることは難しいため、余裕をもって取組むことが求めれられます。

また、それぞれの商品でメリット・デメリットがあるため、保険を使った相続税対策をご検討の方はお気軽にご相談ください。

生命保険を活用した相続税対策は税金の高度な知識が必要となりますので、税理士等の専門家にご相談されることをおすすめします。

しかしながら、将来の相続税の話題はデリケートな側面を含んでいるため、なかなか家族内で相続税対策の話し合いの場を設けることができず、具体的な対策に取組めていない家庭が非常に多いのが実情です。

被相続人の容態が悪化した後や平均寿命を超えた年齢になってから慌てて生前贈与をしようとしても、相続時から3年前までの相続人に対する暦年贈与(2024年1月以降の贈与については7年)は相続財産に加算されてしまうため、手遅れになってしまいます。

また、アパート経営等の不動産投資も相続税対策の定番ですが、供給過剰な現状ではよっぽどいい立地でないと将来の家賃低下・入居率低下リスクが重く圧し掛かるため、気軽に取組めるものではありません。

しかし、数ある相続税対策の中でも比較的取組みやすくかつ相続税の節税効果が高いのが生命保険の活用です。

相続税は人生で一度しか課税されないため、その課税時期(相続時)のタイミングだけ生命保険を使って相続財産を低く評価することが出来れば、大きな節税効果を生み出すことが出来ます。

生命保険による相続税対策は

①非課税枠の活用と②相続財産の圧縮効果の2つに大別されます。

①死亡保険金の非課税枠の活用

被相続人の死亡によって取得した生命保険金で、その保険料の全部又は一部を被相続人が負担していたものは相続税の課税対象となりますが、500万円×法定相続人の数の金額までは非課税となります。

よって、生前に契約者(保険料負担者)=被相続人、非保険者=被相続人、受取人=相続人の形態で一時払い終身保険に非課税限度額まで入ることにより、相続財産を圧縮することが出来ます。

例)相続人が3人のケースで1,500万円一時払い終身保険に加入した場合

この生命保険の非課税枠についても活用されていない方が非常に多いのが現実です。

また、被相続人が高齢になっていると、今から保険に入るのは無理と思い込まれていることがありますが、保険会社によっては、90歳まで入ることが出来る一時払い終身保険もあります。また、過去に病気や入院歴があっても告知なしで申込可能な商品もあります。

この生命保険の非課税制度は上記の例でいえば、銀行に預けている1,500万円を生命保険に1,500万円移すだけで450万円も節税することができる即効性の高い節税方法です。

また、相続人の同意を取ることなく被相続人の意思のみで保険に加入することができるのも特徴の一つです。

②生命保険契約に関する権利の評価の活用(相続財産の圧縮効果)

契約者(保険料負担者)を被相続人、被保険者を相続人という生命保険に加入した場合、相続発生時の相続財産の評価額は解約返戻金相当額で評価することになります。そのため、相続時の解約返戻金を低く設定している保険に入っていれば、相続財産を圧縮することが可能となります。保険料の払込期間中は解約返戻金が通常の解約返戻金に比べて低く設定されている商品(低解約型)があります。解約返戻金が低く設定されている分、保険料は割安となっていることが一般です。

払込期間中、すなわち解約返戻金が低い時点で相続が発生すると、相続財産は解約返戻金で評価するため、相続財産を圧縮することができ相続税を節税することができます。

相続時に保険は解約せずにそのまま継続し、解約返戻金が高くなった時点で当該保険を解約すれば、相続税は節税しながら払い込んだ保険料を回収することができます。

低解約評価を活用した相続税対策向けの商品として下記のものがありますが、

現在、例1)の逓増定期保険は販売されていないので、参考程度の情報として確認してください。

例1)逓増定期保険に加入した場合

【契約関係】

| 契約者 | 被相続人 |

| 被保険者 | 相続人 |

| 受取人 | 被相続人 |

保険料の払込期間中は解約金の返戻率は低率で推移し、払込期間が経過すると解約返戻金はほぼ100%になるタイプの保険です。

例えば、保険料5000万円の逓増定期保険に加入した場合、4年後に相続が発生すると、4年後の解約返戻金(未経過保険料含む)は約20~30%となるため、相続財産を70%~80圧縮することができ、相続税率が50%とすると約1,900万円節税することができます。

そして解約返戻金が95%近くまで高くなる5年目に解約すれば、支払った保険料もほぼ全額返ってくるため、資金を減らすことなく相続税を節税することができます。

この保険は払い込んだ保険料を比較的短期間で回収できることがメリットといえます。

例2)解約返戻金がゼロ円の終身保険に加入した場合

【契約関係】

| 契約者 | 被相続人 |

| 被保険者 | 相続人 |

| 受取人 | 被相続人 |

終身保険の中には、解約返戻金がほぼゼロ円に設定されているタイプがあります。被相続人に相続が開始した場合、当該保険契約は生命保険に関する権利として解約返戻金で評価するので、相続財産はゼロ円で評価することになります。

例えば保険料2,000万円の保険に入った後相続が開始すると、当該保険契約の評価額はゼロ円となるため、相続税率が50%であれば、2000万円×50%=1,000万円節税することができます。

相続人が3人いる場合は、それぞれが被保険者として入れば2,000万円×3人で6,000万円相続財産を圧縮することができます。

ただし、前納保険料を一括で払い込んでも、払込期間が経過するまでは、未経過期間に対応する金額は前払保険料として相続財産に計上することになります。よって、相続が開始する直前に入るよりも、早めに入った方が節税効果は高くなります。

また、この保険は解約返戻金がないので途中で解約することは出来ません。よって、最終的な資金の回収は相続人に相続が発生した時になるので、この保険に入る方は資金的に余裕がある方が適しています。

また、この保険は一時相続が発生した後に受取人を孫(相続人の子供)等にすることで、相続人の相続時(二次相続)には生命保険の非課税枠を活用することができます。

今回紹介した商品以外にも相続税対策に効果的な保険はありますが、節税額を大きくするには一般的に3年から15年の期間が必要になります。よって、相続が発生する直前に保険に入っても期待通りの節税効果えることは難しいため、余裕をもって取組むことが求めれられます。

また、それぞれの商品でメリット・デメリットがあるため、保険を使った相続税対策をご検討の方はお気軽にご相談ください。

生命保険を活用した相続税対策は税金の高度な知識が必要となりますので、税理士等の専門家にご相談されることをおすすめします。

2相続争いの防止

2. 相続争いの防止

生命保険はみなし相続財産として相続税の課税対象になりますが、民法上の相続財産ではないため、遺産分割協議の対象にはなりません。

そのため、生命保険金はあらかじめ財産を渡したい人に確実に財産を残すことができる手段となるのです。

例えば嫁いだ娘さんのように本家の兄たちに「遺産をください」と言い出しにくいことが考えられる場合は、生命保険に入り娘さんを受取人として指定することで、娘さんは遺産分割協議を経ることなく、早期に死亡保険金を受け取ることができます。

注意点としては、生命保険は遺産分割協議の対象外であり、相続発生後は受取人を変更することは出来ないため、受取人は生前に慎重に指定しておく必要があることです。

受取人は相続が発生する前ならいつでも変更できるため、契約時は受取人を適当に指定して契約し、その後受取人の変更を失念しているケースも見受けられます。相続させたい受取人が変わった場合には速やかに受取人変更の手続きを行う必要があります。

そのため、生命保険金はあらかじめ財産を渡したい人に確実に財産を残すことができる手段となるのです。

例えば嫁いだ娘さんのように本家の兄たちに「遺産をください」と言い出しにくいことが考えられる場合は、生命保険に入り娘さんを受取人として指定することで、娘さんは遺産分割協議を経ることなく、早期に死亡保険金を受け取ることができます。

注意点としては、生命保険は遺産分割協議の対象外であり、相続発生後は受取人を変更することは出来ないため、受取人は生前に慎重に指定しておく必要があることです。

受取人は相続が発生する前ならいつでも変更できるため、契約時は受取人を適当に指定して契約し、その後受取人の変更を失念しているケースも見受けられます。相続させたい受取人が変わった場合には速やかに受取人変更の手続きを行う必要があります。

3納税資金対策

3. 納税資金対策

相続税は現金で納付しなければなりません。

そのため相続財産のうち金融資産の占める割合が少ないと相続税が納税できないという問題が生じてしまいます。

現金や預金を積み立てていくには時間がかかるため、納税資金を積み立てる前に相続が発生すると納税資金が不足してしまいます。

一方、生命保険の場合は生命保険に加入した時に納税資金を確保することが出来るため、いつ相続が発生しても死亡保険金を納税資金に充てることが出来ます。

生命保険は、相続が発生し保険請求すると遺産分割協議を経ることなく早期に着金されるため、確実に納税資金に充当できるというメリットがあります。

また、相続財産が預金2,000万円、自宅7,000万円で相続人が長男、次男、三男のケースでは一人当たりの法定相続分が3,000万円となるため、長男が自宅を相続した場合、次男、三男は遺留分として最低1,500万円相続する権利を有しているため、このようなケースにおいて、長男を受取人とする死亡保険金に入っておけば長男の資金不足を解消することができます。

● 保険については、相続税対策のプロである当事務所にお任せください! ●

当事務所は数ある保険商品の中から、

お客様の相続税対策に 最も適した保険商品を提案いたします。

そのため相続財産のうち金融資産の占める割合が少ないと相続税が納税できないという問題が生じてしまいます。

現金や預金を積み立てていくには時間がかかるため、納税資金を積み立てる前に相続が発生すると納税資金が不足してしまいます。

一方、生命保険の場合は生命保険に加入した時に納税資金を確保することが出来るため、いつ相続が発生しても死亡保険金を納税資金に充てることが出来ます。

生命保険は、相続が発生し保険請求すると遺産分割協議を経ることなく早期に着金されるため、確実に納税資金に充当できるというメリットがあります。

また、相続財産が預金2,000万円、自宅7,000万円で相続人が長男、次男、三男のケースでは一人当たりの法定相続分が3,000万円となるため、長男が自宅を相続した場合、次男、三男は遺留分として最低1,500万円相続する権利を有しているため、このようなケースにおいて、長男を受取人とする死亡保険金に入っておけば長男の資金不足を解消することができます。

お客様の相続税対策に 最も適した保険商品を提案いたします。

相続税に役立つ便利なシミュレーション

相続税申告・対策に役立つ便利なシミュレーション、診断ツールをご用意しています。是非ご利用ください。

相続専門オフィス

- 大阪オフィス

〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F

06-6926-4110 - 滋賀オフィス

〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F

077-522-0120

「相続専門オフィス」はOMI税理士法人の登録商標です。

Copyright(c) 相続専門オフィス. All Rights Reserved.