![]()

- 大阪オフィス

- 〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F - 阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分

- 滋賀オフィス

- 〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F - JR大津駅から徒歩2分

![]()

大阪府

大阪市北区、都島区、福島区、此花区、中央区、西区、港区、大正区

兵庫県

神戸市東灘区、灘区、中央区、北区、西区、兵庫区、長田区、須磨区

- 垂水区、尼崎市、西宮市、芦屋市、伊丹市、宝塚市、川西市、三田市、猪名川町、明石市、加古川市、高砂市、西脇市、三木市、小野市、加西市、加東市、姫路市、相生市、たつの市、赤穂市、豊岡市、養父市、洲本市、南あわじ市、淡路市等

京都府

京都市北区、上京区、左京区、中京区、東山区、山科区、下京区、南区

- 右京区、西京区、伏見区、福知山市、舞鶴市、綾部市、宇治市、宮津市、亀岡市、城陽市、向日市、長岡京市、八幡市、京田辺市、京丹後市、南丹市、木津川市、大山崎町、久御山町、井手町、宇治田原町、笠置町、和束町、精華町、南山城村、京丹波町、伊根町、与謝野町

奈良県

奈良市、明日香村、安堵町、斑鳩町、生駒市、宇陀市、王寺町

- 大淀町、橿原市、香芝市、葛城氏、上北山村、河合町、川上村、川西町、上牧町、黒滝村、広陵町、五條市、御所市、桜井市、三郷町、下市町、下北山村、曽爾村、高取町、田原本町、天川村、天理市、十津川村、野迫村、東吉野村、平群町、御杖村、三宅町、山添村、大和郡山市、大和高田市、吉野町

滋賀県

和歌山県

和歌山市、有田川市、有田市、印南町、岩出市、海南市、かつらぎ町

- 上富田町、北山村、紀ノ川市、紀美野町、串本町、九度山町、高野町、古座川町、御坊市、白浜町、新宮市、すさみ町、太地町、田辺市、那智勝浦町、橋本市、日高川町、日高町、広川町、みなべ町、美浜町、湯浅町、由良町

その他のエリアについてもweb面談等で対応いたしますのでお気軽にお問い合わせ下さいませ。

コラム

相続専門オフィスより、新着情報や相続税を中心とした様々な税に関するお知らせを記載しております。

ぜひ一度ご一読ください。

ぜひ一度ご一読ください。

不動産に関するコラム

相続税の節税対策として注目を集める「不動産小口化商品」

目次

1.不動産特定共同事業法に基づく「不動産小口化商品」とは

「不動産小口化商品」とは、国交省大臣あるいは都道府県知事の許可を得た事業者のみが取扱うことができる不動産特定共同事業法という法律に基づいた商品です。不動産小口化商品は、投資家が少額のお金で都心の一等地にある不動産を買えるように小口化された商品で、購入した出資者は不動産を共同所有する形になります。

不動産小口化商品は10億円~100億円程度の都心および主要都市の好立地にあるオフィス・店舗ビル、賃貸住宅で、単独で購入することが難しい高額な物件を1口100万円~1,000万円程度に細分化して小口化商品として投資家に販売し、当該物件から得られる賃貸収入を出資者(投資家)へ分配する商品です。

管理・運営は不動産特定共同事業者(許可を受けて不動産特定共同事業を行う者)が行うため、比較的手軽に好立地の不動産を所有できることになります。

令和6年より暦年贈与の生前贈与加算の期間が7年に延びたことにより、従来の生前贈与による節税が難しくなった状況で、この不動産小口化商品を活用した相続税対策の注目度が高まっています。

2.相続税対策に有効な理由

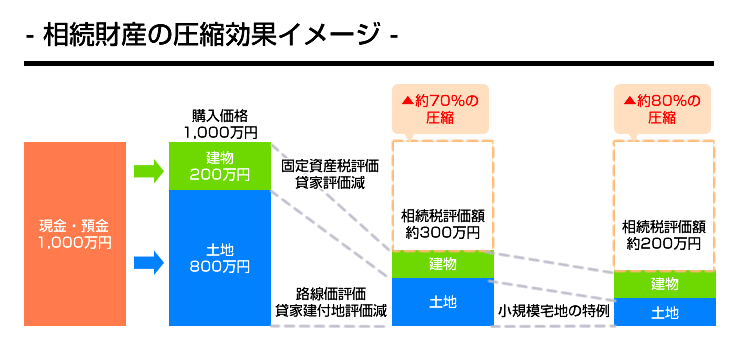

相続税対策として不動産の所有が効果的なのは、世間一般に広く知られていますが、基本的な考え方は不動産の相続税評価額が実勢価格(時価)よりも低くなることから、時価と相続税評価額の差額だけ相続財産を圧縮できるからです。(※相続税と不動産の評価については、「不動産を購入して相続税を節税する」を参照してください)不動産小口化商品は、不動産を他の出資者と共同所有する形になるため、財産評価の方法としては、不動産として評価することになります。よって、不動産を直接所有しているケースと全く同じ評価方法になります。

不動産小口化商品に類似した商品として証券取引所で売買できるREIT(リート 不動産投資信託)がありますが、REITは投資会社に対する投資として金融商品として扱われます。よって、上場株式等と同様の評価方法になります。

相続税対策として不動産の取得が効果的なのは、路線価に基づく相続税評価額と不動産の時価が大きく乖離しているケースです。

一般的に地価が上昇トレンドの状況では、地価の上昇率>路線価の上昇率となる傾向があるため、節税メリットが大きくなります。

現状、低金利の下、都市部では不動産価格の上昇が続いており、地価と路線価とで相当な乖離が生じ、不動産取得による相続税節税効果を享受できる状況が続いています。不動産(小口化商品)を取得することにより、相続財産を7割~8割(小規模宅地の特例の適用によっては9割ほど)下げる効果が見込まれています。

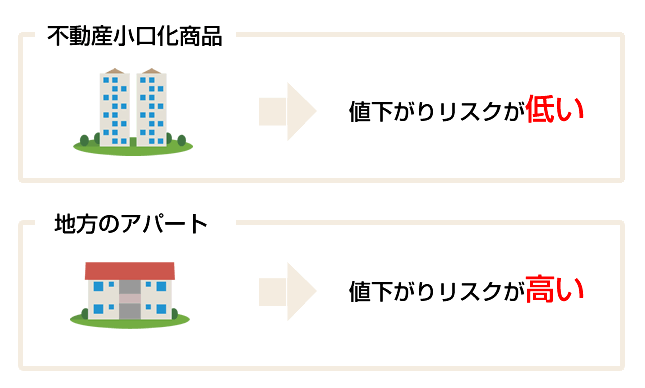

この点、郊外の不動産であれば将来値下がりするリスクが考えられますが、都心の一等地であれば、地方に比べると値下がりするリスクを大きく軽減できると考えられます。

この値下がりするリスクを軽減できるのが、不動産小口化商品の強みといえます。

3.不動産小口化商品のメリット

不動産小口化商品は、投資としての側面と節税効果としての側面があり下記のメリットが挙げられます。3-1.不動産投資の側面

・手許の資金に合わせて、少額から高額物件を共同所有できる(共有持分権)・都市部の人気の高い物件のため、安定した賃貸収入や収益を期待できる

・不動産特定共同事業者が物件を管理・運営するため、大家業の手間がかからない

・小口化のため複数の物件に分散投資でき、リスクを軽減できる

3-2.節税効果の側面

相続税の財産評価では、不動産の実際に取引される価格(時価)と相続税算定の基礎となる路線価との間に差額が生じます。さらに、評価減の特例(貸家建付地評価、小規模宅地等の特例など)が使えるため、現預金を不動産に変えることで、相続財産の圧縮効果を得ることができます。

また、評価額の圧縮を活用した生前贈与にも効果を発揮します。一口500万円で取得し、相続税評価額が100万円のケースだと、贈与税の基礎控除110万円の範囲内のため無税で贈与することができます。

不動産の現物でも贈与することはできますが、登記のコスト等がかかるため、実務的にはやりづらい側面があります。

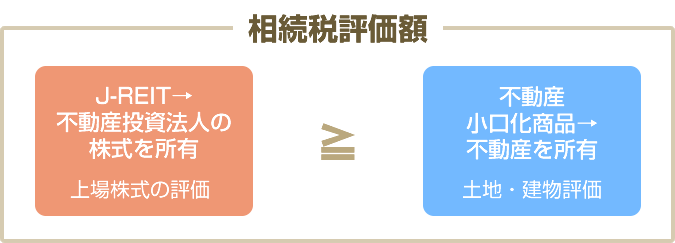

4.不動産小口化商品と不動産投資信託証券等(J-REIT)との違い

不動産小口化商品は購入者が不動産の持ち分を所有することになるため、不動産投資信託証券(J-REIT)のように証券の時価(上場株式の評価)での評価方法ではなく、現物不動産の評価方法(土地=路線価・倍率方式、建物=固定資産税評価)方法になります。相続税対策で考えた場合に、不動産小口化商品の方が評価額は低くなるため、節税対策としては重要なポイントとなります。

よって、将来を見越した相続税対策なら、J-REITではなく不動産小口化商品が適しているといえます。

5.不動産小口化商品のデメリット

相続税対策としても魅力的な不動産小口化商品ですが、下記のデメリットがあります。5-1.不動産一般のリスクである物件価格が下落するリスク

不動産小口化商品も不動産を所有しているという意味では当然、不動産価格が下落するリスクが生じます。ただし、不動産小口化商品は都市部の優良不動産が対象となるため、値下がりするリスクは相対的に低いと考えられます。 通常、5年~20年程度の間で市場性を勘案した上で高値で売却することを想定していることから、他の不動産投資と比べるとリスクは軽減されると考えられます。

また、相続税の節税効果が大きいことを考慮すると節税効果>価格下落リスクとなり、損失が生じるリスクは低いと考えられています。

5-2.不動産特定共同事業者が倒産するリスク

不動産小口化商品の管理運営は、不動産特定共同事業者に委ねるため、不動産特定共同事業者が倒産等をした場合のリスクが考えられます。この点、不動産特定共同事業者は国交省の財務的基盤等の要件をクリアした上で許認可を受けた事業者であり信用度が高いこと、東証1部上場企業も多いこと、不動産の担保価値が高いため事業の継続性が見込まれることから、大手の不動産特定共同事業者の商品を選べばリスクは極めて低いと考えられます。

5-3.換金自由度が低いリスク

不動産小口化商品の対象となる不動産の売却等については、不動産特定共同事業者が市場の動向を見て最も有利なタイミングで売却することになります。よって、不動産を単独で所有している場合には、自身で売却のタイミングを決めることができますが、不動産小口化商品の場合は自由度が低いことになります。

ただし、所有している不動産小口化商品は他人に譲渡することが出来るため、買手が見つかればいつでも譲渡することができます。

現状では、不動産小口化は人気があるため、買手候補に困ることは少ないでしょうが(事業者が買手を斡旋します)、人気のない物件の場合だと買手がなかなか見つからないリスクが生じます。

5-4.税制改正によるリスク

不動産小口化商品はその節税効果の大きさから、富裕層を中心に需要が高まっており、募集開始後の早期に完売している状況であります。節税効果の注目が高まると不動産小口化商品の評価方法に改正が入り、従来よりも節税効果が減少することが考えられます。6.不動産小口化商品の購入方法

昨今、不動産小口化商品の人気が高まり、多数の不動産会社等が不動産小口化商品をラインナップしています。当オフィスは実績が豊富で信頼のおける不動産特定共同事業者と業務提携しており、お客様の状況に応じた不動産小口化商品を紹介させて頂きます。

小口化商品の紹介に関して手数料等の費用はかかりませんので、お気軽にご相談ください。

また、不動産小口化商品を購入した後の不動産所得の確定申告や贈与税申告もサポートしております。

参考に各社の不動産小口化商品のページを記載しておきます。

株式会社FPG

https://www.fpg.jp/lp/koguchi/index.html

株式会社コスモスイニシア

https://www.cigr.co.jp/biz/service/selesage

東急リバブル株式会社

https://www.livable.co.jp/fudosan-toushi/koguchi/

SBIマネープラザ株式会社

https://lp.sbi-moneyplaza.co.jp/reit-beneficiary-right/

サンフロンティア不動産

https://koguchi-fudosan.com/

相続税に役立つ便利なシミュレーション

相続税申告・対策に役立つ便利なシミュレーション、診断ツールをご用意しています。是非ご利用ください。

相続専門オフィス

- 大阪オフィス

〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F

06-6926-4110 - 滋賀オフィス

〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F

077-522-0120

「相続専門オフィス」はOMI税理士法人の登録商標です。

Copyright(c) 相続専門オフィス. All Rights Reserved.