![]()

- 大阪オフィス

- 〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F - 阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分

- 滋賀オフィス

- 〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F - JR大津駅から徒歩2分

![]()

大阪府

大阪市北区、都島区、福島区、此花区、中央区、西区、港区、大正区

兵庫県

神戸市東灘区、灘区、中央区、北区、西区、兵庫区、長田区、須磨区

- 垂水区、尼崎市、西宮市、芦屋市、伊丹市、宝塚市、川西市、三田市、猪名川町、明石市、加古川市、高砂市、西脇市、三木市、小野市、加西市、加東市、姫路市、相生市、たつの市、赤穂市、豊岡市、養父市、洲本市、南あわじ市、淡路市等

京都府

京都市北区、上京区、左京区、中京区、東山区、山科区、下京区、南区

- 右京区、西京区、伏見区、福知山市、舞鶴市、綾部市、宇治市、宮津市、亀岡市、城陽市、向日市、長岡京市、八幡市、京田辺市、京丹後市、南丹市、木津川市、大山崎町、久御山町、井手町、宇治田原町、笠置町、和束町、精華町、南山城村、京丹波町、伊根町、与謝野町

奈良県

奈良市、明日香村、安堵町、斑鳩町、生駒市、宇陀市、王寺町

- 大淀町、橿原市、香芝市、葛城氏、上北山村、河合町、川上村、川西町、上牧町、黒滝村、広陵町、五條市、御所市、桜井市、三郷町、下市町、下北山村、曽爾村、高取町、田原本町、天川村、天理市、十津川村、野迫村、東吉野村、平群町、御杖村、三宅町、山添村、大和郡山市、大和高田市、吉野町

滋賀県

和歌山県

和歌山市、有田川市、有田市、印南町、岩出市、海南市、かつらぎ町

- 上富田町、北山村、紀ノ川市、紀美野町、串本町、九度山町、高野町、古座川町、御坊市、白浜町、新宮市、すさみ町、太地町、田辺市、那智勝浦町、橋本市、日高川町、日高町、広川町、みなべ町、美浜町、湯浅町、由良町

その他のエリアについてもweb面談等で対応いたしますのでお気軽にお問い合わせ下さいませ。

コラム

相続専門オフィスより、新着情報や相続税を中心とした様々な税に関するお知らせを記載しております。

ぜひ一度ご一読ください。

ぜひ一度ご一読ください。

不動産に関するコラム

土地建物の譲渡所得にかかる税金

目次

1.譲渡所得にかかる税金の仕組み

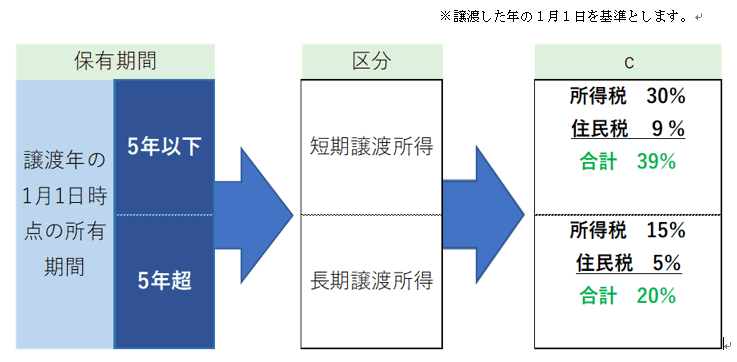

土地や建物の譲渡所得は分離課税の譲渡所得に区分され、他の所得とは合算せずに計算します。1-1.所有期間が5年を超えるかどうかで税率を区分

※平成25年から平成49年までは所得税額に対して2.1%の復興所得税が加算されます。

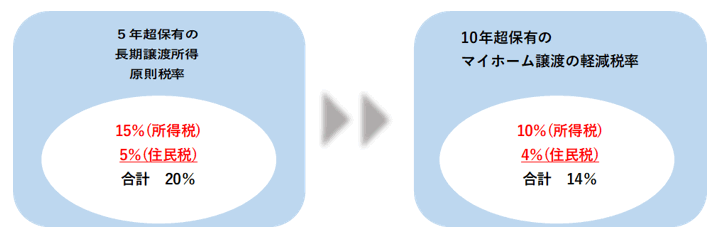

なお保有期間10年超の居住用財産の譲渡の場合は譲渡所得のうち

6,000万円以下の部分に対し 所得税10%、住民税4%、

6,000万円超の部分に対しては 所得税15%、住民税5%の税率が適用されます。

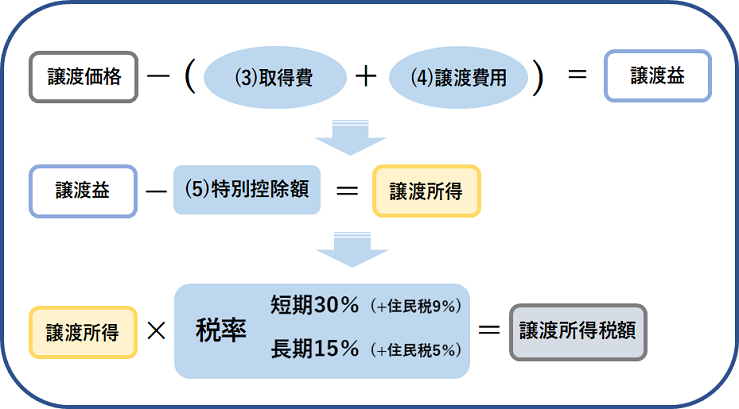

1-2.譲渡所得の計算方法

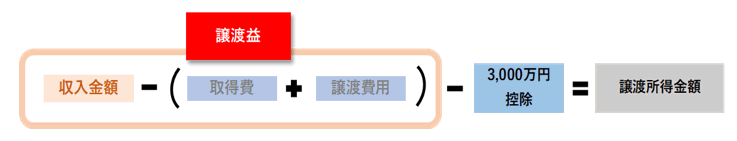

不動産の譲渡所得は譲渡価格から取得費及び譲渡費用を差し引いて算出した譲渡益から、特別控除などを控除して計算します。

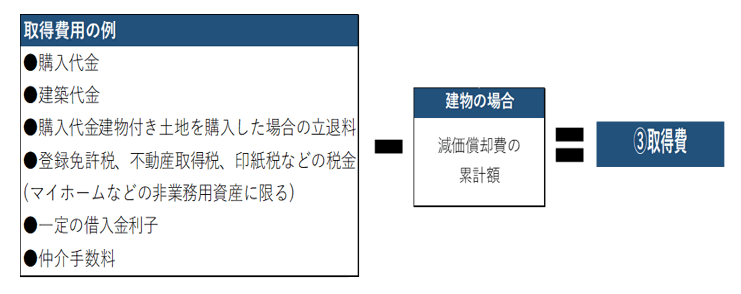

1-3.取得費とは

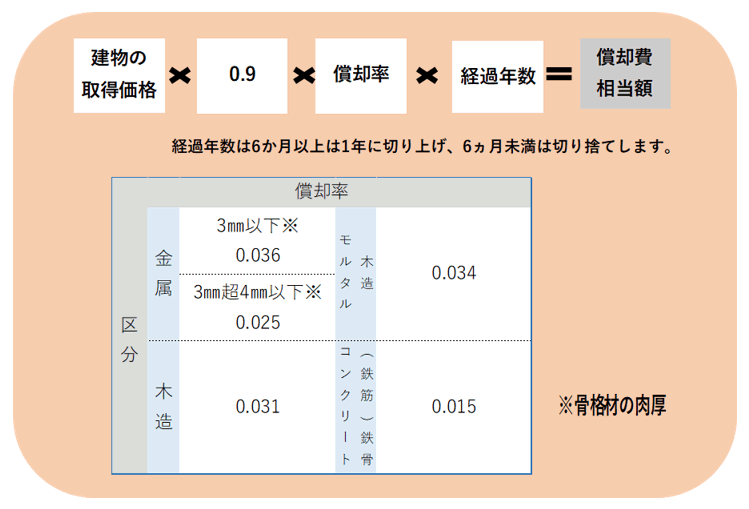

土地や建物の購入、取得後の設備費、改良費等の合計額をいいます。業務用建物の場合は減価償却の累計額、マイホームなどの非業務用建物の場合は下記の算出方法で出した額をこの合計額から引いたものが取得費となります。

非居住用資産(マイホーム等)の減価償却の計算方法

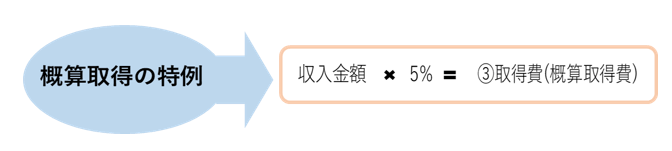

取得費がわからない場合(先祖代々の土地等)や、取得費が収入金額の5%以下の場合下記の方法で算出します。

1-4.譲渡費用とは

譲渡費用とは土地や建物等を売るために直接かかった費用をいいます。- 譲渡費用の例

- 土地や建物等を売るために支出した仲介手数料

- 売買契約書の印紙代

- 土地を売るための建物の解体費用とその建物の損失額

- 借地権を譲渡するために地主に支払う名義書換え料

1-5.特別控除とは

一定の要件を満たす譲渡(マイホームや空き家の譲渡、収容等)については特例の適用を受けることで、譲渡所得から800万円~5,000万円を特別控除することができます。特にマイホームの譲渡については様々な特例があり、一般的な不動産の譲渡の場合よりも優遇されています。

相続した空き家の譲渡の3,000万円の特別控除については、空き家特例ページを参照してください。

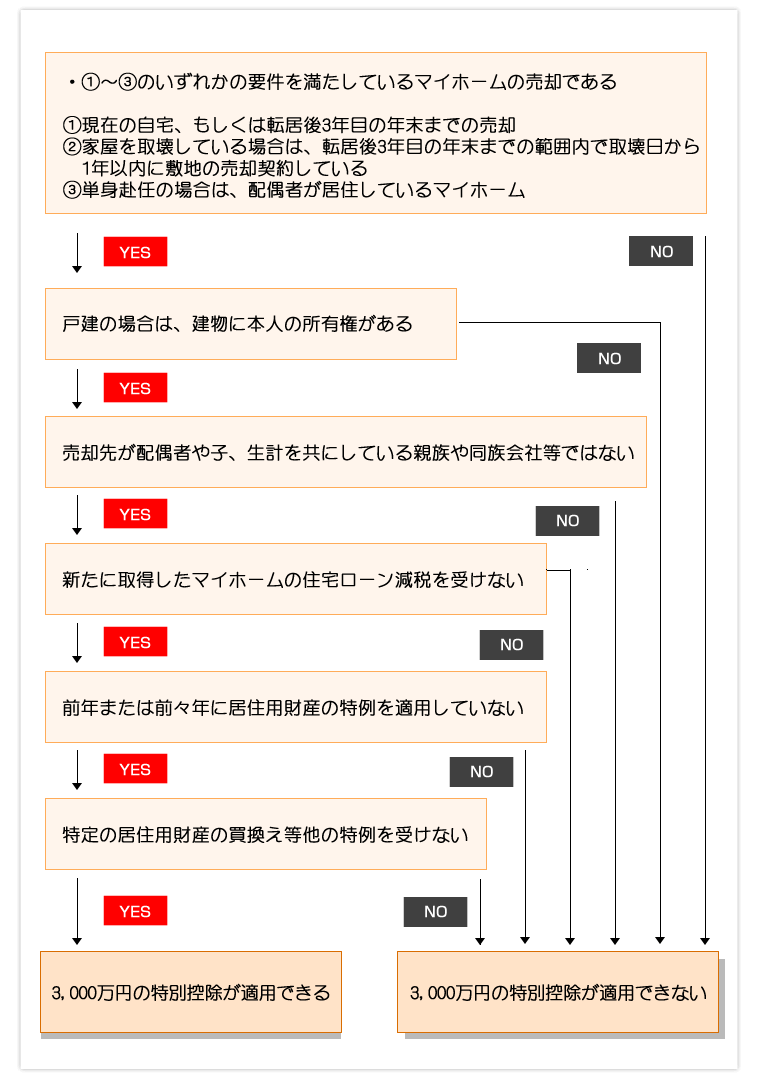

特例① 3,000万円の特別控除

マイホームの売却をした場合は、その譲渡益から最高3,000万円を差し引いた譲渡所得金額から税額を計算することができます。マイホームの所有期間を問わずに控除することができ、3,000万円の譲渡益まで税額はゼロになります。

また、3,000万円を超える金額に対しては所有期間による短期、長期の税率を適用して税額を計算します。

10年超所有の居住用不動産に対する軽減税率とは重複して適用可能です。

適用するには

・前年、前々年に3,000万円控除、居住用の買換え特例、居住用財産の買換えの場合の譲渡損失の損益通算・繰越控除の特例、特定居住用財産の譲渡損失の損益通算・繰越控除の特例を受けていないこと

・マイホームを譲渡した翌年の2月16日から3月15日までの間に、確定申告でこの特例を適用して申告すること

(計算した結果、税額がゼロになった場合でも、申告しないと特例は適用されません)

上記が前掲条件になります。

3,000万円の特別控除適用チャート図(全ての要件を満たす必要があります)

特例② 軽減税率の適用

所有期間が10年を超えるマイホームを売った場合は特例①の3,000万円の控除後の譲渡所得金額に対し、原則より低い税率が適用されます。

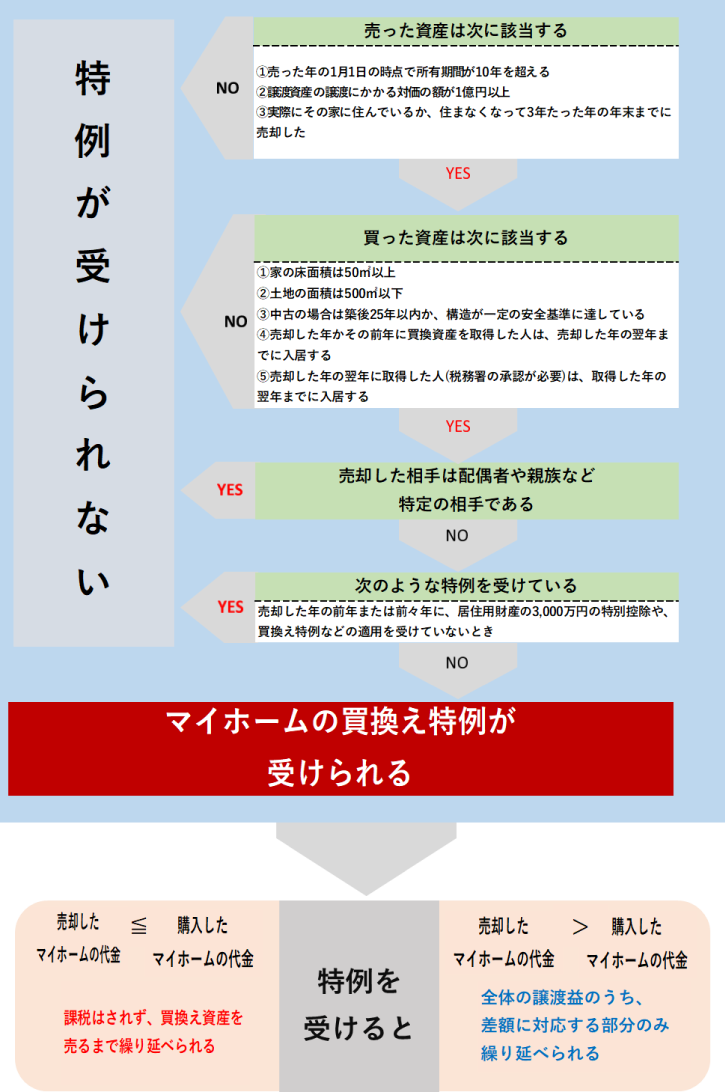

特例③ マイホームの買換え特例

所有期間が10年超のマイホームを買い替えた場合の譲渡所得を軽減(課税を繰り延べる)ことができます。(将来、今回買った新しい家を売却するとき古い家の儲け分もカウントされます)

譲渡所得が3,000万円を超える場合でも、この買換え特例を適用することにより課税される所得を減らすことができます。

ただし、この買換え特例はマイホームの3,000万円控除との選択適用になります。

マイホームの買換え特例チャート 特例③

特例④ マイホーム買換えの損失の繰り越し控除

居住用財産を買い替えた場合において、その譲渡資産に掛かる譲渡損失があるときは、その譲渡損失の金額について、他の所得との損益通算及び譲渡年の翌年以後3年以内の年分の総所得金額から繰り越し控除ができます。住宅ローン控除と併用可能で、その他の譲渡所得の特例とは選択適用になります。

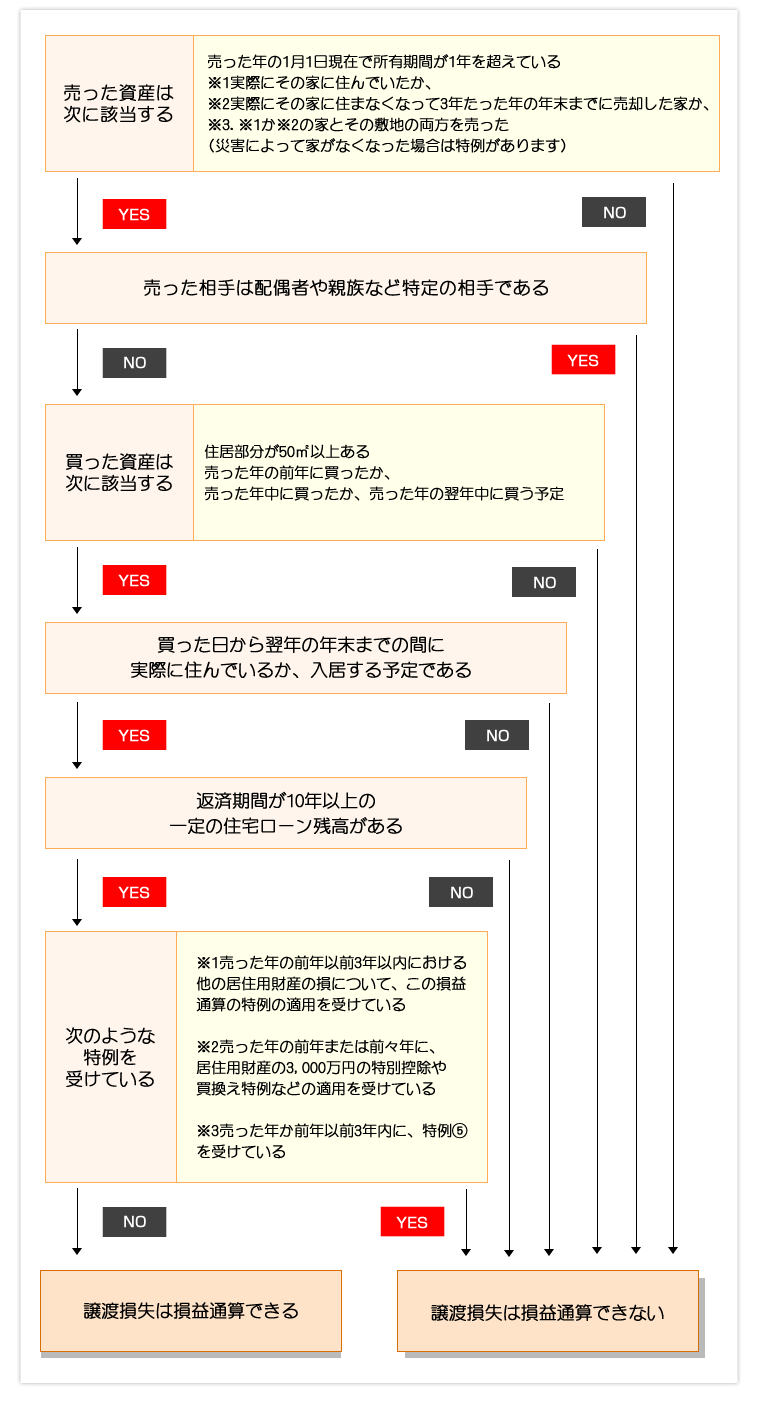

損益通算判定チャート 居住用財産の買換え等の場合の譲渡損失 特例④

特例⑤ マイホームの譲渡損失の繰越控除

マイホームの売却をした場合において、その譲渡資産に係る譲渡損失があるときは、その譲渡損失の金額をほかの所得との損益通算及び譲渡年の翌年以後3年以内の各年分の総所得から繰越控除ができます。対象となる金額は住宅ローン等の残高から売却価格を控除した残額が限度とされます。

住宅ローン控除と併用が可能で、その他の譲渡所得の特例とは選択適用になります。

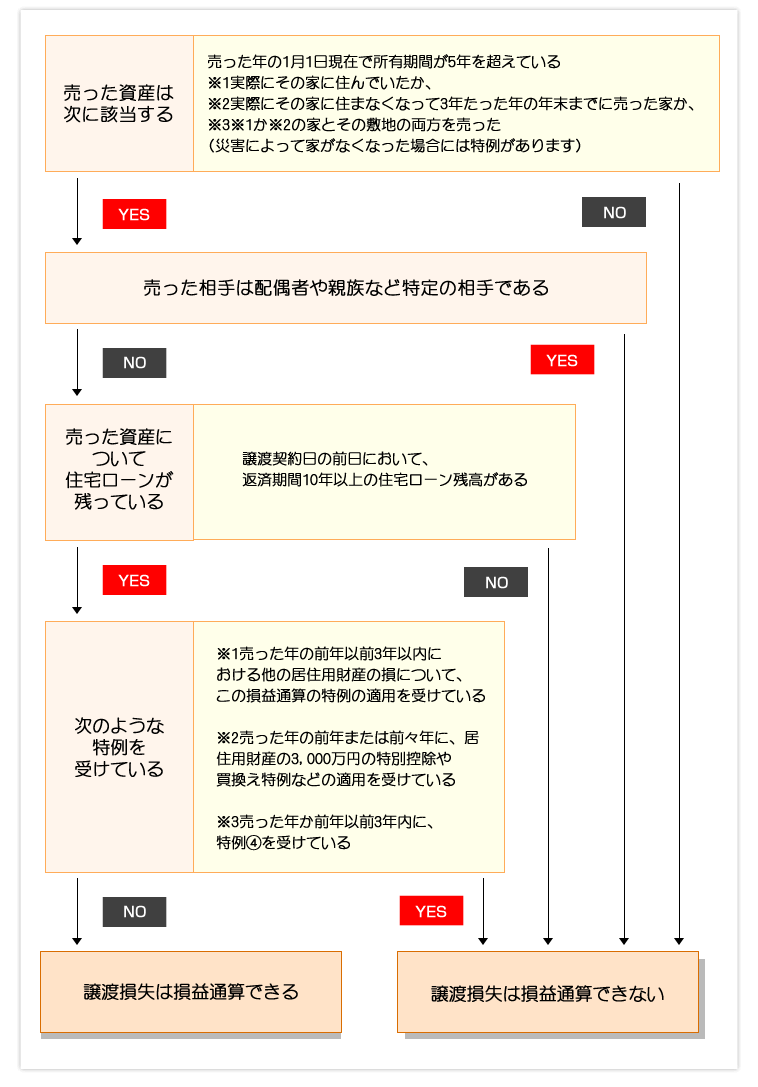

損益通算判定チャート 特定居住用財産の譲渡損失 特例⑤

1-6.マイホームの譲渡損失に係る 特例④と特例⑤との適用要件の比較

| 譲渡資産の所有期間 | 譲渡資産の住宅ローン | 買換資産の取得 | 買換資産の住宅ローン | |

| 特例④ | 5年超(譲渡年の1月1日現在) | 不要 | 必要 | 必要 |

| 特例⑤ | 必要 | 不要 | 不要 |

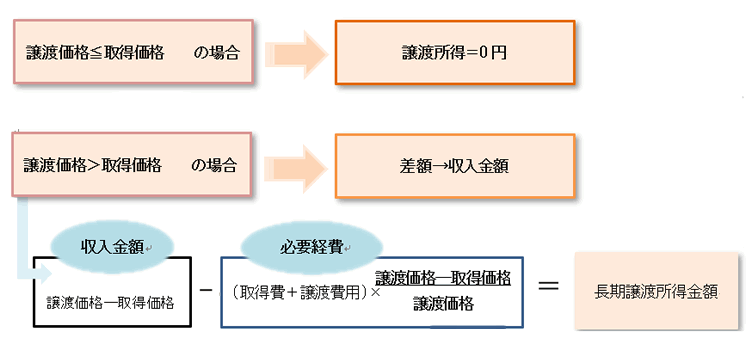

2.事業用資産の買換え特例

一定の事業用資産を譲渡し、その譲渡資産に対する買換え資産を一定の期間内に取得した場合には、譲渡所得にかかる税金が軽減されます。(課税繰延べ)2-1.譲渡資産の算式

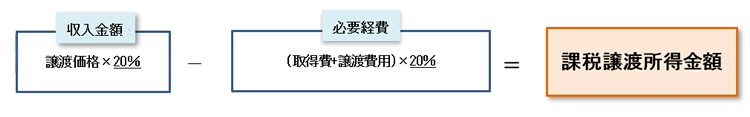

譲渡価格(売った金額)より取得価格(買い換えた価格)の方が多いときは、譲渡価格に原則20%を掛けた額を収入金額として、譲渡価格より取得価格のほうが少ないときは、その差額と取得価格に課税割合を掛けた額との合計額を収入金額として譲渡所得を算出します。譲渡価格≦取得価格の場合

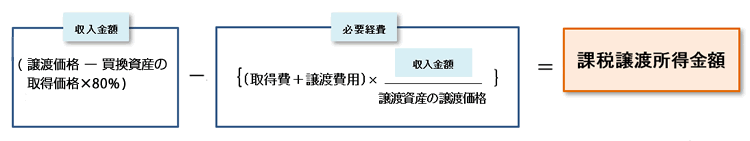

譲渡価格>取得価格の場合

| 譲渡資産 | 買換資産 | |

|---|---|---|

| 1号買換え 適用期限 個人(~R5.12.31) 法人(~R5.3.31) |

既成市街地等内にある事業所(店舗及び福利厚生施設を除く)として使用されている建物又はその敷地である土地等で、譲渡年の1月1日現在で所有期間10年超のもの | 既成市街地等以外の地域内で国内にある土地等、建物、構築物又は機械及び装置 |

| 6号(旧7号)買換え 適用期限 個人、法人(~R5.3.31) |

国内にある土地等、建物又は構築物で譲渡年の1月1日現在で所有期間10年超のもの | 国内にある土地等(事務所等の一定の建築物等の敷地の用に供されるもののうち、その面積が300㎡以上のものに限る)、建物又は構築物 |

- ※買換資産とは

- 原則として譲渡資産の譲渡年の前年からその譲渡年の翌年までの3年間に取得したものであること

- 買換資産を取得の日から1年以内に事業の用に供すること

3.その他の譲渡所得の特例

3-1.収用等により土地建物を売った時の特例

| 収容等に伴い代替資産を取得した場合の特例 | 課税繰延べ |

また、もらった補償金の一部で資産を取得した場合は補償金のうち、残った部分についてのみ税金がかかります。

| 収用等により土地建物を売った場合の特例 | 5,000万円特別控除 |

| 特定土地区画整理事業等のために土地等を売った場合の特例 | 2,000万円特別控除 |

| 特定住宅地造成事業等のために土地等を売った場合の特例 | 1,500万円特別控除 |

| 農地保有の合理化のために土地等を売った場合の特例 | 800万円特別控除 |

3-2.土地建物を交換・買換えしたときの特例

| 固定資産の交換の特例 | 課税繰延べ |

例えば、地主とその土地を借りている人とで、底地の一部と借地権の一部を交換した場合などにこの特例を受けることができます。

ただし、交換の際に相手側から交換差金等を受け取った場合は、その交換差金等が譲渡収入金額として課税対象になります。

※1 )同じ種類の固定資産とは下記の①~⑤の同種同士での交換が対象になります。

- ①土地等(農地、借地権、底地など)

- ②建物(付属設備、構築物を含む)

- ③機械及び装置

- ④船舶

- ⑤鉱業権

| 種類 | 区分 |

|---|---|

| 土地 | 宅地、田畑、鉱泉地、池沼、山林、牧場又は原野、その他の区分 |

| 建物 | 居住用、店舗又は事務所用、工場用、倉庫用、その他用 |

| 機械及び装置 | 減価償却資産の耐用年数等に関する省令別表第二に掲げる設備の種類の区分 |

| 規制市街地等に内にある土地等の中高層耐火建築物等の建設のための買い替え及び交換の特例(立体買い替えの特例) | 課税繰延べ |

※1地上階数3以上の主として住宅の用に供される中高層耐火共同住宅の全部または一部

※2特定民間再開発事業による地上階数4以上の中高層耐火建築物の全部または一部

3-3.その他の特例

| 平成21・22年中に取得した土地等を売った場合の特例 | 1,000万円特別控除 |

| 保証債務を履行するために土地建物を売った場合の特例 |

相続税に役立つ便利なシミュレーション

相続税申告・対策に役立つ便利なシミュレーション、診断ツールをご用意しています。是非ご利用ください。

相続専門オフィス

- 大阪オフィス

〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F

06-6926-4110 - 滋賀オフィス

〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F

077-522-0120

「相続専門オフィス」はOMI税理士法人の登録商標です。

Copyright(c) 相続専門オフィス. All Rights Reserved.