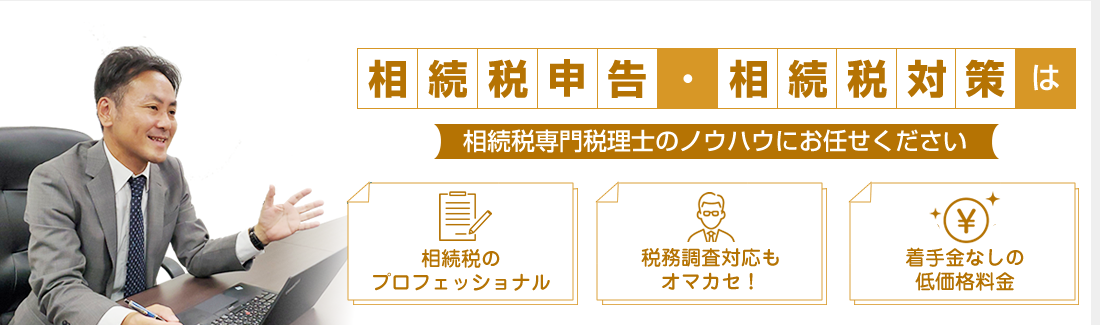

相続専門オフィスの強み

相続税専門の税理士がサポート

相続専門オフィスでは、相続税申告の経験豊富な相続税専門の税理士が中心となって運営しております。

相続税は課税対象となる遺産の金額が大きく、税金の税率も高いことから、土地の評価方法の選択や特例適用の判断の仕方により、税金の額が大幅に変わってきます。

また、税務署は税務調査で名義預金(実質的には被相続人の金融資産が配偶者や子供・孫名義の口座に入ってるもの)の申告漏れや生前贈与、相続直前の多額の引出しを中心に調査し、遺産の計上漏れがあれば相続税の追徴課税を課してきます。

このように相続税は独特の専門的知識が要求されるため、税理士によって得手不得手がはっきり分かれてきます。

相続税のプロが作った相続税申告書であれば、申告書に対する税務署の信頼が高まり税務調査のリスクは下がるといえるでしょう。逆に相続税申告に不慣れな税理士が申告書を作成すると税務調査で多額のペナルティが課せられるリスクも高まります。

相続税申告における節税方法は、豊富な申告実績と税務署との折衝の積み重ねでのみ会得できるものであります。

当オフィスでは相続税専門の税理士が相続税申告を行うことにより、

報酬<節税額を実現する高品質なサービスを提供いたします。

相続税申告をご依頼いただいた多数のお客様からの声をご確認ください。

お客様が安心して依頼して頂ける為の料金設定

相続専門オフィスは相続税専門の税理士が専門的知識に基づき、効率的に業務を遂行するため、他の税理士事務所よりも税理士報酬を低くすることが可能になります。

実際の料金についても、業界の中では低価格な水準の料金設定にしております。

なお、報酬については、お客様に事前に内容をご説明した上で見積提示し、事前に了承を得た上で業務を実施致します。

また、相続税申告は契約時に着手金が必要な事務所が多いですが、当オフィスでは基本的に着手金は頂いておりません。報酬は相続税申告が完了してからのお支払いとなるため、安心してご依頼頂けます。

相続税申告の初回無料相談を随時受け付けておりますのでお気軽にお問合せください。

宅地建物取引士の資格も有しており不動産の知識が豊富

相続専門オフィスの税理士は、宅地建物取引士(宅建士)の資格を有しており、不動産実務に精通しています。

相続税における土地の評価では、相続税法だけでなく、建築基準法・都市計画法・農地法・不動産取引実務など、幅広い不動産関連法令・実務知識が不可欠です。しかし、一般的な税理士はこれらの分野に十分な知見を有しておらず、土地評価を苦手としています。

当オフィスでは、法人として宅地建物取引業(宅建業)の免許を取得し、税務と不動産の両面から高度な土地評価ができる体制を整えています。不動産のプロとして、土地評価におけるあらゆる減額要因を的確に把握し、適正かつ有利な相続税評価による節税に努めます。

また、相続税対策としての不動産活用や、相続した空き家等の売却支援にも対応しており、売却に伴う譲渡所得税等の税務までワンストップでサポート可能です。不動産取引においては、金融機関・銀行系不動産会社・大手不動産会社から地元密着型の不動産会社まで、幅広いネットワークを活用し、お客様にとって満足度の高い不動産取引をサポートいたします。

税理士、司法書士等ワンストップサービス

相続専門オフィスでは、ベストな相続税申告・相続税対策を実施できるように、法律の専門家はもちろん不動産・保険の専門家との連携体制により、お客様の相続税申告・対策をフルサポートいたします。

相続に関しては、相続税の問題のみならず、遺言作成、相続登記、不動産売却等の幅広い専門家の知識が必要となります。

当事務所は、相続に関するあらゆる課題について、ワンストップに対応できる体制を構築しております。

お客様の立場からベストな相続税対策を提案します

提携している特定の銀行や証券会社等の金融機関、又は葬儀会社等からお客様を紹介されると提携先の商品・サービスをお客様に勧めてしまう傾向があります。

特に相続税対策においては、数ある選択肢の中からお客様にとってベストな方法を提案しなければなりませんが、特定の提携先に依存していると、客観的な立場からのコンサルティングが出来なくなる可能性があります。

当事務所ではお客様の立場から提案できるように、取引先は限定せず、幅広く金融機関や不動産会社とお付き合いし、独立した立場から効果的な相続税対策・申告に繋がる商品・サービスを提案するようにしております。

相続税申告の後も誠意を持って対応します

相続税申告が完了した後についても、相続登記等の各種相続手続きサポート、税務署からの問合わせ・税務調査についても責任をもって対応いたします。

また、二次相続に対する対策についてもアドバイスさせて頂き、お客様と長期間に亘る信頼関係を築けるようにサポートいたします。

書面添付制度で税務調査対策も万全

書面添付制度(税理士法第33条の2)とは、相続税申告書に添付して税務署に提出する書類であり、税理士が相続税申告書を作成するに当たり、税務署に対してポイントとなった事項等について詳細に説明することで、相続税申告書の信頼性を高めるものであります。

税務署がチェックする可能性の高い事項に関して、予め説明した書類を添付することにより、税務署の疑問も解消され、相続税申告書の信頼性が高まることになります。

書面添付制度を採用すると、税務署は納税者へ税務調査を行う前に、事前に税理士に対して意見聴衆を行うことになるため、いきなり納税者の自宅に行って調査をすることはできません。

税務署は、相続税申告書をチェックし、銀行調査等を行った上で、不明点や疑問点、申告漏れとなっている財産が存在していないか等を総合的に勘案して、税務調査を行うかどうかを決めます。

そこで、書面添付制度を採用することにより、信頼できる税理士が適正に申告書を作成し、疑問点を適切に説明しておくことで、税務調査が入る可能性を下げることができます。

また、税務署は税務調査の前に疑問点等を税理士に質問するため、税理士の回答により、疑問点等が解決すれば、税務調査は行われないため、納税者の負担を軽減するすることが出来ます。

しかし、この書面添付制度は、その作成にあたり事務・費用面の負担がかることや、必ず必要なものではないため、相続税申告で導入している税理士事務所は少数なのが現状です。

当オフィスは書面添付制度を導入していますが、全てのお客様に一律に採用しているわけではなく、お客様の申告内容に応じて、メリットがあると判断される場合に採用するスタンスを取っています。遺産が高額ではなく、申告内容がシンプルで税務調査の入る可能性が少ないと判断される方にとっては、必ず必要であるとはいえないためです。書面添付の有無に関わらず、相続税に精通した税理士が適正な相続税申告書を作成し署名している限り、実際に税務調査が入る可能性は低く、追徴課税されることはないと考えれらます。

大事なことは、書面添付の有無ではなく、適正な相続税申告をしているかどうかです。書面添付に伴うお客様の作業・費用負担とメリットのバランスを考慮して、お客様と相談の上、書面添付制度を活用するか判断させていただいております。

便利なアクセス

相続専門オフィスは大阪・京都・滋賀・神戸等の関西一円からアクセスが便利な立地にオフィスを構えております。

大阪オフィス

大阪オフィスは

阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分です。

大阪府、兵庫県、京都府のお客様を中心にサービスを提供させて頂いております。

〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F

TEL:06-6926-4110 FAX:06-6926-4170

詳しく見る

滋賀オフィス

滋賀オフィスは、

JR大津駅から徒歩2分です。

JR大津駅北口改札(びわ湖側)を出て、

県庁方向に向かってください。

大津市、草津市を中心に滋賀県全域でサービスを提供させて頂いております。

〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F

TEL:077-522-0120 FAX:077-521-4160

詳しく見る

専用駐車場の地図は

こちらです。

Copyright(c) 相続専門オフィス. All Rights Reserved.

![]()

![]()

大阪オフィスは阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分です。

大阪オフィスは阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分です。