![]()

- 大阪オフィス

- 〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F - 阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分

- 滋賀オフィス

- 〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F - JR大津駅から徒歩2分

![]()

大阪府

大阪市北区、都島区、福島区、此花区、中央区、西区、港区、大正区

兵庫県

神戸市東灘区、灘区、中央区、北区、西区、兵庫区、長田区、須磨区

- 垂水区、尼崎市、西宮市、芦屋市、伊丹市、宝塚市、川西市、三田市、猪名川町、明石市、加古川市、高砂市、西脇市、三木市、小野市、加西市、加東市、姫路市、相生市、たつの市、赤穂市、豊岡市、養父市、洲本市、南あわじ市、淡路市等

京都府

京都市北区、上京区、左京区、中京区、東山区、山科区、下京区、南区

- 右京区、西京区、伏見区、福知山市、舞鶴市、綾部市、宇治市、宮津市、亀岡市、城陽市、向日市、長岡京市、八幡市、京田辺市、京丹後市、南丹市、木津川市、大山崎町、久御山町、井手町、宇治田原町、笠置町、和束町、精華町、南山城村、京丹波町、伊根町、与謝野町

奈良県

奈良市、明日香村、安堵町、斑鳩町、生駒市、宇陀市、王寺町

- 大淀町、橿原市、香芝市、葛城氏、上北山村、河合町、川上村、川西町、上牧町、黒滝村、広陵町、五條市、御所市、桜井市、三郷町、下市町、下北山村、曽爾村、高取町、田原本町、天川村、天理市、十津川村、野迫村、東吉野村、平群町、御杖村、三宅町、山添村、大和郡山市、大和高田市、吉野町

滋賀県

和歌山県

和歌山市、有田川市、有田市、印南町、岩出市、海南市、かつらぎ町

- 上富田町、北山村、紀ノ川市、紀美野町、串本町、九度山町、高野町、古座川町、御坊市、白浜町、新宮市、すさみ町、太地町、田辺市、那智勝浦町、橋本市、日高川町、日高町、広川町、みなべ町、美浜町、湯浅町、由良町

コラム

ぜひ一度ご一読ください。

相続税基礎知識に関するコラム

小規模宅地等の特例

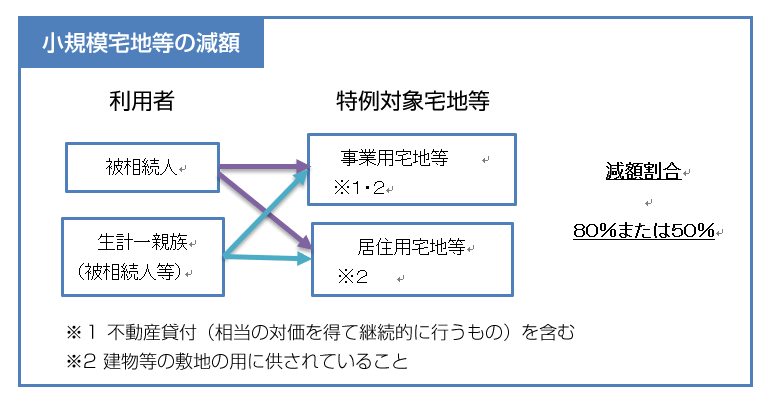

居住用や事業用に使われていた宅地等は、その宅地等の評価額の一定割合を減額する特例があります。これを小規模宅地等の特例といいます。特例要件に該当すれば、減額を受けることができます。

1.小規模宅地等の特例となる要件

特例の対象となる宅地等の要件は、- 相続開始直前において、被相続人又は被相続人と生計を一にしていた被相続人の親族(以下「被相続人等」という。)の事業の用又は居住の用に供されていた宅地等であること。

- 建物又は構築物の敷地の用に供されていたものであること。

- 棚卸資産及びこれに準ずる資産に該当しないものであること。(販売を目的とする不動産ではないこと。)

- 特例の適用を受けようとする宅地等が相続税の申告期限までに分割されていること。(遺産分割協議が終了しているか、遺言書により取得者が確定していること。)

- 相続人が申告期限まで事業又は居住を継続しない宅地は除きます。但し、配偶者が取得する特定居住用宅地については居住継続の要件はありません。

| 減額金額の基礎となる地積(限度面積) |

| 1. 特定事業用宅地等・特定同族会社事業用宅地等・・・・400㎡まで |

| 2. 特定居住用宅地・・・・・・・330㎡まで |

| 3. 貸付事業用宅地等・・・・・・200㎡まで |

※上記面積を超える適用は認められません(限度面積要件)

2.減額割合が80%となる小規模宅地等

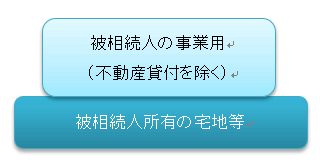

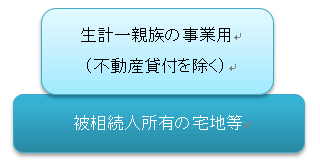

【特定事業用宅地】特定事業用宅地とは、相続開始直前において被相続人等の事業(不動産貸付業、駐車場業、自転車駐車場業及び準事業を除く。)の用に供されていた宅地で、その宅地を取得した人が次の要件のすべてに該当する場合の宅地です。

(1) その宅地が、被相続人の事業の用に供されていた場合

|

・その宅地の取得者が、その宅地の上で営まれていた被相続人の事業を相続税の申告期限までに承継し、かつ、その申告期限までその事業を営んでいること。 ・相続税の申告期限までその宅地等を有していること。 |

(2) その宅地が、被相続人と生計を一にしていた親族の事業の用に供されていた場合

|

・その宅地の取得者が、相続開始前から相続税の申告期限までその宅地等の上で引き続き事業を営んでいること。 ・相続税の申告期限までその宅地等を有していること。 |

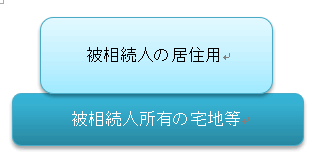

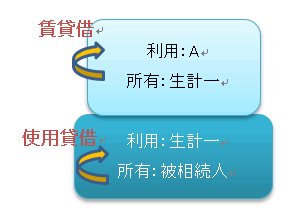

【特定居住用宅地】

特定居住用宅地とは、相続開始直前において被相続人の居住の用に供されていた宅地で、その宅地を取得した人が、次のいずれかに該当する親族である場合の宅地です。

(1) その宅地が、被相続人の居住の用に供されていた場合

|

・被相続人の配偶者 ・被相続人と同居していた親族で、相続開始時から申告期限まで引き続き居住し、かつ、その宅地等を有している人 ・被相続人の配偶者または相続開始直前において被相続人と同居していた法定相続人がいない場合において、被相続人の親族で相続開始前3年以内に日本国内にある自己又は自己の配偶者の所有に係る家屋に居住したことがない人で、相続開始時から申告期限までその宅地等を有している人 |

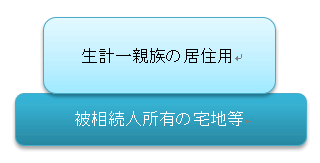

(2) その宅地等が、被相続人と生計を一にする親族の居住の用に供されていた場合

|

・被相続人の配偶者 ・被相続人と生計を一にしていた親族で、相続開始前から相続税の申告期限まで引き続きその家屋に居住し、かつ、その宅地等を有している人 |

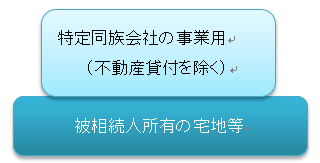

【特定同族会社事業用宅地等】

特定同族会社事業用宅地とは、相続開始直前に被相続人及びその親族その他被相続人と特別の関係がある者が発行済株式の総数又は出資の総額の50%超を有する法人の事業の用に供されていた宅地で、その宅地を取得した人で次の要件のすべてに該当する被相続人の親族がいる場合の宅地です。

|

・相続税の申告期限においてその法人の役員であること。 ・相続開始時から相続税の申告期限まで引き続きその宅地を有し、引き続きその法人の事業の用に供していること。 |

3.減額割合が50%となる小規模宅地等

【貸付事業用宅地等】被相続人等の事業(不動産の貸付に限ります。以下「貸付事業」といいます。)の用に供されていた宅地等で、次の(1)又は(2)の要件のいずれかを満たす被相続人の親族が取得した部分(特定同族会社事業用宅地等を除きます)をいいます。

(1) その親族が、被相続人の貸付事業を引き継ぎ、申告期限まで引き続きその宅地等を有し、かつ、その貸付事業の用に供していること

(2) その親族が、被相続人と生計をーにしていた者であって、申告期限まで引き続きその宅地等を有し、かつ、相続開始前から申告期限まで引き続きその宅地等を自己の貸付事業の用に供していること

具体的には貸宅地・貸家建付地など不動産の貸付の用に供されていた宅地等や駐車場又は自転車駐車場の敷地の用に供されていた宅地等が該当します。

被相続人等の駐車場業又は自転車駐車場業については、その規模、設備の状況及び営業形態等を問わず、すべて不動産貸付業等に該当し、減額の適用対象となります。

ただし、減額の適用対象となる宅地等は、建物又は構築物の敷地の用に供されていなければなりませんので、更地の駐車場(いわゆる「青空駐車場」)は適用できません。

4.小規模宅地等の特例のまとめ

【適用関係の一覧】| 相続開始の直前における宅地等の利用区分 | 要件 | 限度面積 | 減額される割合 | |||

| 被相続人等の事業の用に供されていた宅地等 | 貸付事業以外の事業用の宅地等 | ① | 特定事業用宅地等に該当する宅地等 | 400㎡ | 80% | |

| 貸付事業用の宅地等 | 一定の法人に貸し付けられ、その法人の事業(貸付事業を除く)用の宅地等 | ② | 特定同族会社事業用宅地等に該当する宅地等 | 400㎡ | 80% | |

| ③ | 貸付事業用宅地等に該当する宅地等 | 200㎡ | 50% | |||

| 一定の法人に貸し付けられ、その法人の貸付事業用の宅地等 | ④ | 貸付事業用宅地等に該当する宅地等 | 200㎡ | 50% | ||

| 被相続人等の貸付事業用の宅地等 | ⑤ | 貸付事業用宅地等に該当する宅地等 | 200㎡ | 50% | ||

| 被相続人等の居住の用に供されていた宅地等 | ⑥ | 特定居住用宅地等に該当する宅地等 | 330㎡ | 80% | ||

【適用限度額の計算】

複数の土地を有していて、それぞれの土地で小規模宅地等の特例の適用要件を満たしていても、全ての土地に特例を適用できるわけではありません。

限度額は下記のように決められています。

よって、相続税申告の実務では、最も税金が安くなるように特例の適用対象となる土地を選定する作業が必要となります。

そのためには遺産分割をどう分けるか、土地を分筆するか等を検討し、様々な事情を考慮して特例の適用を検討していくことになります。

| 特例の適用を選択する宅地等 | 限度面積 |

| (貸付事業用宅地等がない場合) 特定事業用等宅地等(①又は②)及び特定居住用宅地等(⑥) |

(①+②)≦400㎡ ⑥≦330㎡ 両方を選択する場合は、合計730㎡ |

| (貸付事業用宅地等がある場合) 貸付事業用宅地等(③、④又は⑤)及びそれ以外の宅地等(①、②又は⑥) |

(①+②)×200/400+⑥×200/330+(③+④+⑤)≦200㎡ |

相続税に役立つ便利なシミュレーション

相続税申告・対策に役立つ便利なシミュレーション、診断ツールをご用意しています。是非ご利用ください。

相続専門オフィス

- 大阪オフィス

〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F

06-6926-4110 - 滋賀オフィス

〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F

077-522-0120

「相続専門オフィス」はOMI税理士法人の登録商標です。

Copyright(c) 相続専門オフィス. All Rights Reserved.