![]()

- 大阪オフィス

- 〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F - 阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分

- 滋賀オフィス

- 〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F - JR大津駅から徒歩2分

![]()

大阪府

大阪市北区、都島区、福島区、此花区、中央区、西区、港区、大正区

兵庫県

神戸市東灘区、灘区、中央区、北区、西区、兵庫区、長田区、須磨区

- 垂水区、尼崎市、西宮市、芦屋市、伊丹市、宝塚市、川西市、三田市、猪名川町、明石市、加古川市、高砂市、西脇市、三木市、小野市、加西市、加東市、姫路市、相生市、たつの市、赤穂市、豊岡市、養父市、洲本市、南あわじ市、淡路市等

京都府

京都市北区、上京区、左京区、中京区、東山区、山科区、下京区、南区

- 右京区、西京区、伏見区、福知山市、舞鶴市、綾部市、宇治市、宮津市、亀岡市、城陽市、向日市、長岡京市、八幡市、京田辺市、京丹後市、南丹市、木津川市、大山崎町、久御山町、井手町、宇治田原町、笠置町、和束町、精華町、南山城村、京丹波町、伊根町、与謝野町

奈良県

奈良市、明日香村、安堵町、斑鳩町、生駒市、宇陀市、王寺町

- 大淀町、橿原市、香芝市、葛城氏、上北山村、河合町、川上村、川西町、上牧町、黒滝村、広陵町、五條市、御所市、桜井市、三郷町、下市町、下北山村、曽爾村、高取町、田原本町、天川村、天理市、十津川村、野迫村、東吉野村、平群町、御杖村、三宅町、山添村、大和郡山市、大和高田市、吉野町

滋賀県

和歌山県

和歌山市、有田川市、有田市、印南町、岩出市、海南市、かつらぎ町

- 上富田町、北山村、紀ノ川市、紀美野町、串本町、九度山町、高野町、古座川町、御坊市、白浜町、新宮市、すさみ町、太地町、田辺市、那智勝浦町、橋本市、日高川町、日高町、広川町、みなべ町、美浜町、湯浅町、由良町

その他のエリアについてもweb面談等で対応いたしますのでお気軽にお問い合わせ下さいませ。

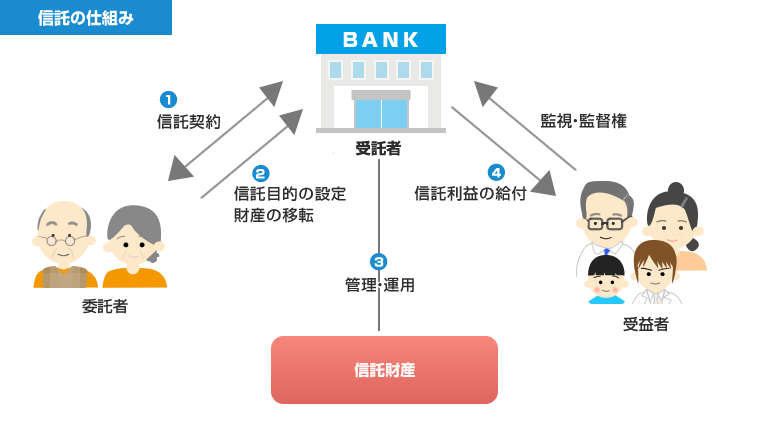

信託の活用

信託とは、財産を持っている人(委託者)が信託行為(例えば、信託契約、遺言)によってその信頼できる人(受託者)に対して、金銭や土地などの財産を移転し、受託者は委託者が設定した信託目的に従って受益者のためにその財産(信託財産)の管理・処分などをする制度です。

よって、信託では、財産を預ける人「委託者」と預けられた財産を管理・運用する「受託者」と預けられた財産から生じる利益を得る人「受益者」の3人が登場します。

信託では、信託された財産(信託財産)の所有者は受託者になりますが、信託財産にかかる経済的利益は受益者のものになります。

例えば、信託財産が不動産であれば、受託者が賃貸借契約の締結、修繕等の不動産管理契約をすることになります。

一方、信託財産にかかる賃貸収入や信託財産を売却した売却代金等の経済的利益は受益者のものになります。

このように、信託では財産の管理者と経済的利益を受ける者を切り離すことができる点に特色があります。

この信託業務を受託者のなっているのが信託銀行や信託会社です。

よって、信託では、財産を預ける人「委託者」と預けられた財産を管理・運用する「受託者」と預けられた財産から生じる利益を得る人「受益者」の3人が登場します。

信託では、信託された財産(信託財産)の所有者は受託者になりますが、信託財産にかかる経済的利益は受益者のものになります。

例えば、信託財産が不動産であれば、受託者が賃貸借契約の締結、修繕等の不動産管理契約をすることになります。

一方、信託財産にかかる賃貸収入や信託財産を売却した売却代金等の経済的利益は受益者のものになります。

このように、信託では財産の管理者と経済的利益を受ける者を切り離すことができる点に特色があります。

この信託業務を受託者のなっているのが信託銀行や信託会社です。

信託の種類

信託は、信託会社などの受託者が営利を目的として不特定多数の者と反復継続して信託契約を締結する商事信託と営利を目的としないで、高齢者や障害のある子供等のために親族や信頼できる知人を受託者に選任し、財産の管理・承継を目的として信託契約を締結する民事信託があります。

最近では、家族・親族を受託者として財産管理を任せる仕組みを家族信託と呼び注目されています。

ただし現状では実務的に幅広く利用されているとは言い難い状況で、今後の活用が期待されています。

最近では、家族・親族を受託者として財産管理を任せる仕組みを家族信託と呼び注目されています。

ただし現状では実務的に幅広く利用されているとは言い難い状況で、今後の活用が期待されています。

信託の課税関係

信託は委託者、受託者(主に信託銀行)、受益者の3者が登場しますが、税金に関しては受益者が経済的利益を得る人になるので、原則として受益者に税金が課されます。

信託の活用方法

信託は契約で内容が決まるため、当事者のニーズに応じていかようにも設計できるところが大きな特徴です。

これが信託の大きなメリットとなるのですが、逆に信託契約の内容が複雑になると当事者間で信託内容についての理解があやふやになったり、課税関係が不明確になったりするというデメリットが生じます。

そのため、信託銀行等の信託のプロにオーダーメイドで商品設計してもらうのが一般的です。

これが信託の大きなメリットとなるのですが、逆に信託契約の内容が複雑になると当事者間で信託内容についての理解があやふやになったり、課税関係が不明確になったりするというデメリットが生じます。

そのため、信託銀行等の信託のプロにオーダーメイドで商品設計してもらうのが一般的です。

相続税対策における信託の活用方法

相続税対策に信託を活用することが昨今注目されていますが、信託を活用すれば相続税を節税できるというものではなく、信託を活用することにより、「財産を後世の世代に円滑に承継していくことが出来るか」という観点から利用を検討すべきものです。

信託銀行がパッケージ商品として扱っている一般的な信託商品

信託銀行においても、一般的な信託についてはパッケージ商品として取り扱っています。

代表的な商品としては以下のものがあります。

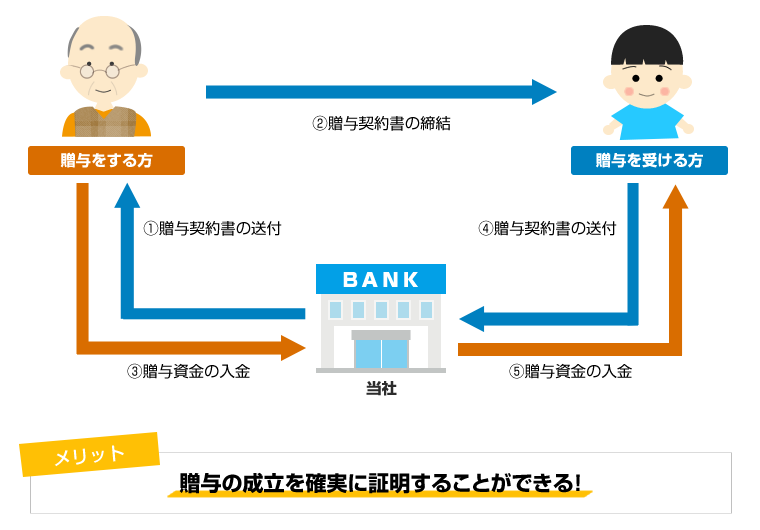

信託銀行が贈与者と受贈者の間に入り、贈与の手続を代行することで「贈与」の証跡を確実に証明できるメリットがあり、税務署に贈与の成立を客観的に証明することができるというメリットがあります。

代表的な商品としては以下のものがあります。

- 暦年贈与信託

- 教育資金の一括贈与信託

- 結婚・子育て支援信託

- 遺言代用信託

暦年贈与信託

暦年贈与信託とは、暦年贈与の実施にあたり、贈与契約書の作成、贈与資金の入金確認等の贈与手続きを信託銀行が代行するものです。信託銀行が贈与者と受贈者の間に入り、贈与の手続を代行することで「贈与」の証跡を確実に証明できるメリットがあり、税務署に贈与の成立を客観的に証明することができるというメリットがあります。

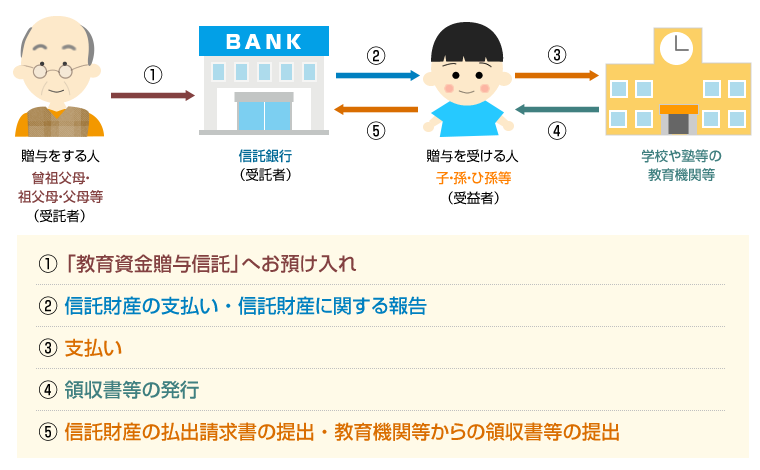

教育資金贈与信託

教育資金の贈与信託は、孫等を受益者の教育資金として、祖父母等が委託者として、信託受託者である信託銀行に教育資金を目的として金銭等を信託した場合に、1,500万円(学校等以外の教育資金の支払いに充てられる場合には 500万円)を限度として贈与税が非課税になる信託です。この教育資金の一括贈与は平成25年度税制改正で導入され、相続税対策としても注目を集め、多くの人に利用されている制度です。

もともと教育資金にかかる贈与は非課税として取り扱われていますが、教育資金として必要な都度贈与していかなければ、非課税となりません。

一方、この教育資金の一括贈与は、将来の教育資金を現時点において1,500万円まで一括して贈与しても非課税として取り扱われることがメリットとなります。

対象となる教育資金の主なもの

学校等に直接支払われる資金

- 入学金、入学検定料、授業料、保育料、施設設備費、試験の検定料など

- 学用品の購入費や修学旅行費や学校給食費など学校等における教育に伴って必要な費用

学校等以外に対して直接支払われる資金

- 教育(学習塾、そろばんなど)に関する役務の提供の対価や施設の使用料など

- スポーツ(水泳、野球など)又は文化芸術に関する活動(ピアノ、絵画など)その他教養 の向上のための活動に係る指導への対価など

- 通学定期券代、留学のための渡航費などの交通費

もし残額が残った場合は?

受贈者が30歳になったときに残額があれば、その部分は贈与税の課税対象となります。

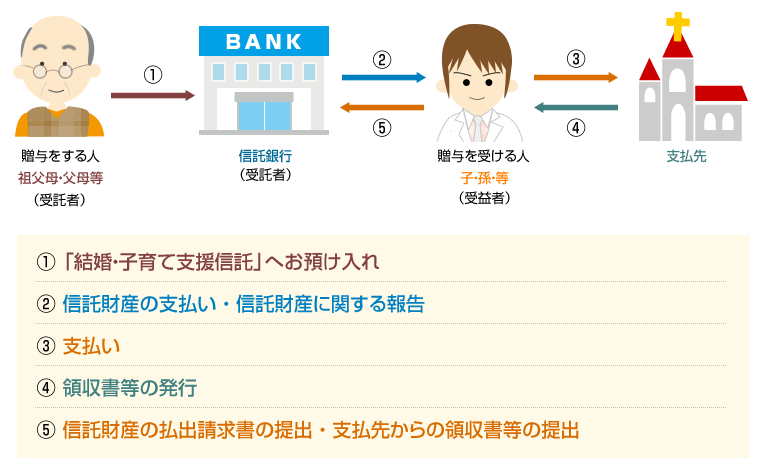

結婚・子育て支援信託

祖父母や両親の資産を早期に移転することを通じて、子や孫 の結婚・出産・子育てを支援するために平成27年税制改正で導入された制度で、委託者である祖父母等が孫等(20歳以上~50歳未満)を受益者、信託銀行を受託者として、結婚・子育て資金を信託した場合に、1,000万円(結婚に際して支出する費用については 300万円)を限度として贈与税が非課税になる制度です。基本的な仕組みは教育資金の一括贈与を同じです。

対象となる結婚・子育て資金の主なもの

結婚に際して支払う次のような金銭(300万円限度)

- 挙式費用、衣装代等の婚礼(結婚披露)費用(婚姻の日の1年前の日以後に支払われるもの)

- 家賃、敷金等の新居費用、転居費用(一定の期間内に支払われるもの)

妊娠、出産及び育児に要する次のような金銭

- 不妊治療・妊婦健診に要する費用

- 分べん費等・産後ケアに要する費用

- 子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む)など

もし残額が残った場合は?

「1.000万円を贈与しても全部使い切れなかったというときは、贈与管理が終了し、贈与税の課税対象になることがあります。

次の場合、贈与管理が終了します。

②の場合は、贈与税は課税されません。

また、期間中に贈与者が死亡したときも、贈与管理が終了します。

この場合、残額があれば、贈与者から相続、または遺贈により取得したものとみなされ、相続財産に加算されます。

その結果、相続税が課税されることがあります。ただし、このとき孫が相続した場合に加算される相続税の2割加算は適用されません。

しかし、相続後の被相続人の財産は遺産分割協議が完了するまでは相続人の共有物となるため、勝手に預金口座から引出すことは出来なくなります。

そのような場合に、生前に信託銀行に金銭信託を申し込み、相続人の中から受取人をあらかじめ決めておけば、死亡診断書、通帳、印鑑、本人確認書類などがあれば相続後直ちに財産を受取ることができます。

これは生命保険を使った場合、遺産分割協議を経ることなく保険金を受取ることができるのと同じ効果がある方法です。

また、遺言代用信託の場合、受益者に対してお金の渡し方を指定できるという点も便利です。

たとえば、自分の子に相続させたいけど、まだ若くてまとまってお金を相続で渡してしまうのは怖いという方もいるかもしれません。

そういう時は相続時の一時金(納税資金や葬儀費用など)で1000万円を渡しておき、残り毎月20万円ずつを年金形式で渡していくといった方法も採用することができます。

次の場合、贈与管理が終了します。

- ①受贈者が50歳になったとき

- ②受贈者が死亡した場合

- ③信託財産等の価額が0になった場合で終了の合意があったとき(追加の拠出をしないとき)

②の場合は、贈与税は課税されません。

また、期間中に贈与者が死亡したときも、贈与管理が終了します。

この場合、残額があれば、贈与者から相続、または遺贈により取得したものとみなされ、相続財産に加算されます。

その結果、相続税が課税されることがあります。ただし、このとき孫が相続した場合に加算される相続税の2割加算は適用されません。

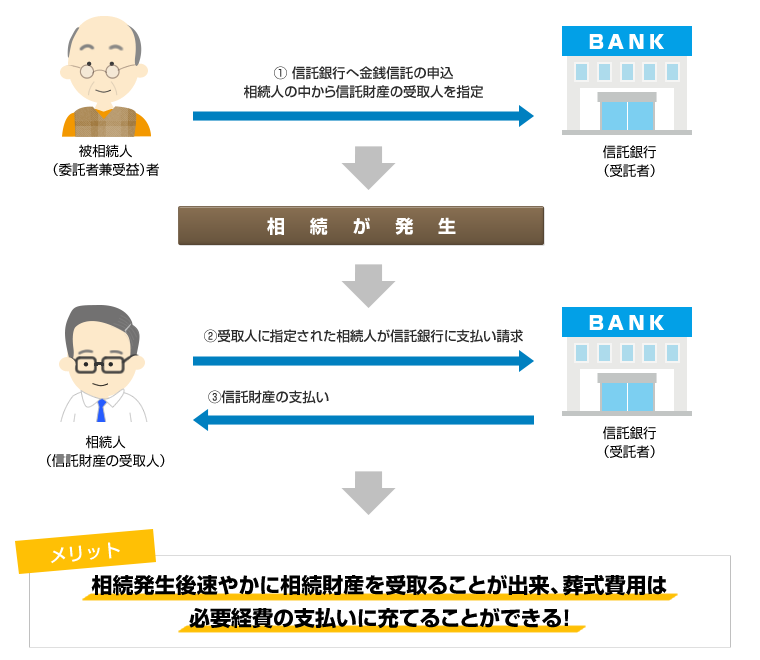

遺言代用信託

相続が発生すると、葬式費用や介護施設・病院代等の一時的な費用が発生します。しかし、相続後の被相続人の財産は遺産分割協議が完了するまでは相続人の共有物となるため、勝手に預金口座から引出すことは出来なくなります。

そのような場合に、生前に信託銀行に金銭信託を申し込み、相続人の中から受取人をあらかじめ決めておけば、死亡診断書、通帳、印鑑、本人確認書類などがあれば相続後直ちに財産を受取ることができます。

これは生命保険を使った場合、遺産分割協議を経ることなく保険金を受取ることができるのと同じ効果がある方法です。

また、遺言代用信託の場合、受益者に対してお金の渡し方を指定できるという点も便利です。

たとえば、自分の子に相続させたいけど、まだ若くてまとまってお金を相続で渡してしまうのは怖いという方もいるかもしれません。

そういう時は相続時の一時金(納税資金や葬儀費用など)で1000万円を渡しておき、残り毎月20万円ずつを年金形式で渡していくといった方法も採用することができます。

信託を応用した相続対策

遺言書に活用する(受益者連続型信託)

通常の遺言では、自分の相続についての遺言しかできません。自分の財産を相続した相続人が、その財産を誰に相続するかは相続人が決めることであり、自分で決めることはできません。しかし、信託を活用すると、信託した時から30年先の相続まで指定できます(受益者連続型信託)。

| 所有財産の総額 | 遺言 | 信託を活用した遺言・信託契約等 |

| 遺言(信託)の対象 | 所有権 | 受益権 |

| 自分の相続(1次相続)で財産を取得した相続人が死亡した時の相続(2次相続)まで指定できるか | できない | できる |

| 1次相続で財産の承継先を指定できるが、2次相続は指定できないと解されている。 | 信託した時から30年経過後に最初に発生する相続まで指定することができる。 |

ただし、妻の相続人は遺留分の減殺請求をする権利は有します。

事業承継に活用する

事業承継対策として、後継者(会社を引き継ぐ子供)以外の子供が会社経営に口出しするのを防ぐために無議決権株式、取得請求権付株式、取得条項付株式等の種類株式を発行するケースがありますが、信託を活用すると、株式の権利について、議決権を行使する者(受託者)と受益者に分けることができ、種類株式を使うよりも簡易な手続きで事業承継対策を行うことができます。また、相続で株式の分散が進んでしまった場合に、議決権の行使を集約するために信託を活用する方法(議決権集約型信託)、社長に相続が発生した場合に株式の遺産分割協議が完了しなくても、議決権を行使するために信託の活用する方法(遺言代用型信託)など、信託を活用することにより円滑な事業承継対策を進めることができます。

年少者や高齢者の財産を親族が代わりに管理する

年少者や高齢者のように自分で財産を管理することが心配なケースでは、信託契約を締結して親族の方が代わりに財産を預かって管理することができます。信託の相談先

信託については信託銀行や信託会社に相談することになりますが、信託は単純な仕組みから複雑な仕組みまで、様々なパターンの商品設計が可能で内容が複雑になることや、事業承継、不動産管理、遺言目的等、信託の目的により相談内容も変わってきます。

信託についてご検討の方は当事務所にご相談頂ければ、当事務所で相談内容を検討させて頂き、必要に応じて最適な相談先(信託銀行、信託会社等)を紹介させていただきます。

信託をご検討の方はお気軽にご相談ください。

信託についてご検討の方は当事務所にご相談頂ければ、当事務所で相談内容を検討させて頂き、必要に応じて最適な相談先(信託銀行、信託会社等)を紹介させていただきます。

信託をご検討の方はお気軽にご相談ください。

相続税に役立つ便利なシミュレーション

相続税申告・対策に役立つ便利なシミュレーション、診断ツールをご用意しています。是非ご利用ください。

相続専門オフィス

- 大阪オフィス

〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F

06-6926-4110 - 滋賀オフィス

〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F

077-522-0120

「相続専門オフィス」はOMI税理士法人の登録商標です。

Copyright(c) 相続専門オフィス. All Rights Reserved.