![]()

- 大阪オフィス

- 〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F - 阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分

- 滋賀オフィス

- 〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F - JR大津駅から徒歩2分

![]()

大阪府

大阪市北区、都島区、福島区、此花区、中央区、西区、港区、大正区

兵庫県

神戸市東灘区、灘区、中央区、北区、西区、兵庫区、長田区、須磨区

- 垂水区、尼崎市、西宮市、芦屋市、伊丹市、宝塚市、川西市、三田市、猪名川町、明石市、加古川市、高砂市、西脇市、三木市、小野市、加西市、加東市、姫路市、相生市、たつの市、赤穂市、豊岡市、養父市、洲本市、南あわじ市、淡路市等

京都府

京都市北区、上京区、左京区、中京区、東山区、山科区、下京区、南区

- 右京区、西京区、伏見区、福知山市、舞鶴市、綾部市、宇治市、宮津市、亀岡市、城陽市、向日市、長岡京市、八幡市、京田辺市、京丹後市、南丹市、木津川市、大山崎町、久御山町、井手町、宇治田原町、笠置町、和束町、精華町、南山城村、京丹波町、伊根町、与謝野町

奈良県

奈良市、明日香村、安堵町、斑鳩町、生駒市、宇陀市、王寺町

- 大淀町、橿原市、香芝市、葛城氏、上北山村、河合町、川上村、川西町、上牧町、黒滝村、広陵町、五條市、御所市、桜井市、三郷町、下市町、下北山村、曽爾村、高取町、田原本町、天川村、天理市、十津川村、野迫村、東吉野村、平群町、御杖村、三宅町、山添村、大和郡山市、大和高田市、吉野町

滋賀県

和歌山県

和歌山市、有田川市、有田市、印南町、岩出市、海南市、かつらぎ町

- 上富田町、北山村、紀ノ川市、紀美野町、串本町、九度山町、高野町、古座川町、御坊市、白浜町、新宮市、すさみ町、太地町、田辺市、那智勝浦町、橋本市、日高川町、日高町、広川町、みなべ町、美浜町、湯浅町、由良町

その他のエリアについても対応していますのでお気軽にお問い合わせ下さいませ。

土地の評価

相続税申告において最も専門性が問われるのが土地の評価です。土地については個別性が強く、評価にあたり全く同じ土地のいうものは存在しません。

土地の評価は基本的に国税庁が定めた財産評価基本通達に基づいて評価しますが、その前提として、建築基準法、都市計画法や不動産に関する関連法規の知識が必要となります。

よって土地の評価にあたっては、現地調査、役所調査等を行い財産評価基本通達に定める補正項目(減価要因)をチェックし、減価要因をもれなく評価に織込むことができているかが重要となってきます。

また、財産評価基本通達も画一的に定められているので、個別要因の強い土地については時価と乖離した評価がでることがあります。土地の評価額が時価と著しくかけ離れた場合には、不動産鑑定士による鑑定評価を採用することも検討しなければなりません。

このように土地の評価は専門的な知識が求められるため税理士の腕が問われる領域であります。

当オフィスの税理士は宅地建物取引士の資格を有しており、グループ会社に不動産売買の仲介会社もあります。そのため、不動産に関する実務に精通し、土地評価のスペシャリストとして相続税の土地評価を得意としております。

当オフィスでは、土地の評価額だけを算定してほしいというお客様のニーズに対応し、相続税の土地評価代行サービスを提供しています。

また、相続税申告における土地評価事例を集めましたので、参考にしてください。

土地の評価は基本的に国税庁が定めた財産評価基本通達に基づいて評価しますが、その前提として、建築基準法、都市計画法や不動産に関する関連法規の知識が必要となります。

よって土地の評価にあたっては、現地調査、役所調査等を行い財産評価基本通達に定める補正項目(減価要因)をチェックし、減価要因をもれなく評価に織込むことができているかが重要となってきます。

また、財産評価基本通達も画一的に定められているので、個別要因の強い土地については時価と乖離した評価がでることがあります。土地の評価額が時価と著しくかけ離れた場合には、不動産鑑定士による鑑定評価を採用することも検討しなければなりません。

このように土地の評価は専門的な知識が求められるため税理士の腕が問われる領域であります。

当オフィスの税理士は宅地建物取引士の資格を有しており、グループ会社に不動産売買の仲介会社もあります。そのため、不動産に関する実務に精通し、土地評価のスペシャリストとして相続税の土地評価を得意としております。

当オフィスでは、土地の評価額だけを算定してほしいというお客様のニーズに対応し、相続税の土地評価代行サービスを提供しています。

また、相続税申告における土地評価事例を集めましたので、参考にしてください。

補正項目の例(評価通達に記載がないものも含む)

| チェック項目 | 補正内容 |

| 間口狭小となっていないか? | 間口狭小補正を適用 |

| 奥行長大ではないか? | 奥行長大補正を適用 |

| 不整形地補正が使えないか? | 不整形地補正を適用 |

| 道路に面していない無道路地なのか? | 無道路地としての補正を適用 |

| がけ地が含まれているのか? | がけ地補正を適用 |

| いわゆる広大地に該当するのか? | 地積規模の大きな宅地の適用可否について検討 |

| セットバックが必要な道路に接しているか? | 道路中心線より2mの範囲につき評価減 |

| 都市計画道路予定地となっていないか? | 容積率に応じ1%〜50%の評価減 |

| 容積率の異なる2以上の地域に所在していないか? | 一定の評価減あり |

| 高圧線の下地ではないか? | 一定の評価減あり |

| 著しく利用価値が低下している土地ではないか? ・道路と著しい高低差がある ・騒音、日照阻害、臭気、近隣に墓地がある等により取引金額に影響を与えるもの |

一定の評価減あり |

| 埋蔵文化財包蔵地ではないか? | 発掘調査費用相当額の減額あり |

| 謄本地積と測量地積は一致しているのか? | 縄伸び又は縄縮みしていないか |

| 借地権が発生しているのか? | 権利金、地代により借地権割合の調整が必要 |

| 賃借権が発生しているのか? | 一定の評価減あり |

| 貸家建付地の用件を満たしているのか? | 賃貸割合等にもチェックが必要 |

| 同族法人との賃借状況はどうなっているのか? | 無償返還の届け出は提出されているのか |

| 農地である場合造成費は加味したか? | 一定の評価減あり。要現地調査 |

| 農地である場合小作人がいるのか? | 耕作権が発生していれば評価減あり |

| 小規模宅地等の特例適用地であるのか? | 適用できれば大きな節税効果あり |

| 特殊な土地につき鑑定評価を使った方が良いのか? | 不動産鑑定士に評価を依頼する場合もあり |

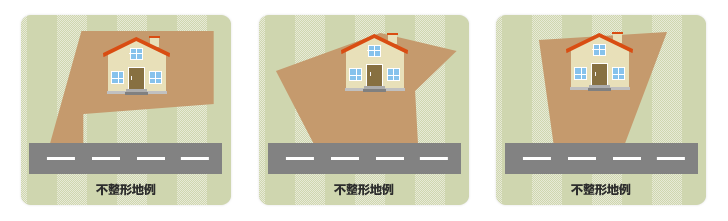

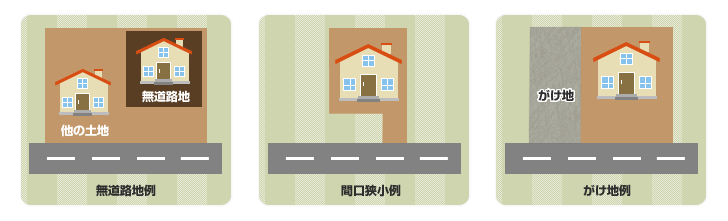

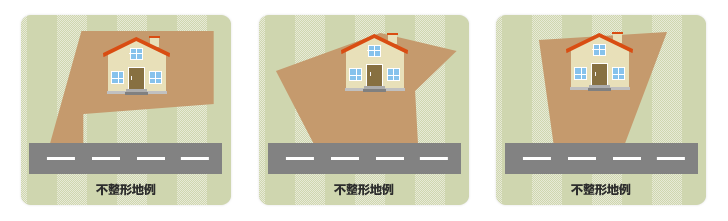

不整形地の例

不整形地とは、正方形や長方形などの整形地ではない、L字型や三角型などの土地のことです。

世の中には不整形地が意外と多いものです。

もし相続財産の土地の中に不整形地が含まれている場合は、要注意です。

一言に不整形地と言っても様々なものがあり、現地調査によって土地の評価額を下げるためのあらゆる可能性を検討します。

他にも、無道路地の評価、間口が狭小な宅地等の評価、がけ地等を有する宅地の評価、容積率の異なる2以上の地域にわたる宅地の評価、セットバックを必要とする宅地の評価、広大地の評価など、土地の評価は様々な方法があり、しっかりと現地調査・役所調査を実施し、その特性を調べていくことで、評価を下げることができる可能性が非常に高くなります。

世の中には不整形地が意外と多いものです。

もし相続財産の土地の中に不整形地が含まれている場合は、要注意です。

一言に不整形地と言っても様々なものがあり、現地調査によって土地の評価額を下げるためのあらゆる可能性を検討します。

不整形地イメージ図

他にも、無道路地の評価、間口が狭小な宅地等の評価、がけ地等を有する宅地の評価、容積率の異なる2以上の地域にわたる宅地の評価、セットバックを必要とする宅地の評価、広大地の評価など、土地の評価は様々な方法があり、しっかりと現地調査・役所調査を実施し、その特性を調べていくことで、評価を下げることができる可能性が非常に高くなります。

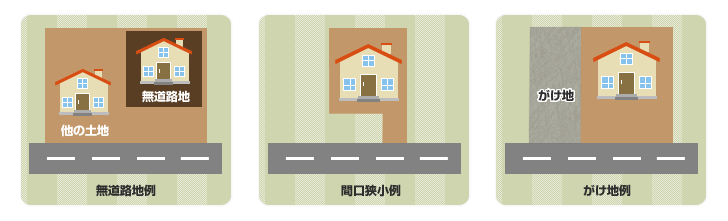

無道路地・間口狭小・がけ地 イメージ図

土地の評価の流れ

土地評価の流れは、事前に資料を収集して読み込む①机上調査、実際に現地で評価対象地を確認する②現地調査、法令上の規制等を調べる③役所調査、土地の評価額を計算する④評価作業というプロセスを経て評価していくことになります。

事前に読み込む資料としては、全部事項証明書(登記簿謄本)、公図、測量図、建物図面、路線価図、固定資産課税明細(名寄帳)、地籍図(地番図)、住宅地図、全国地価マップ、ブルーマップ等があります。

googleマップのストリートビューで現地の写真を見ることもできるので、区画整理がされている宅地であれば机上でほぼ正確な評価額を出すこともできます。

最近はインターネットで都市計画図や道路台帳等を公表している自治体もあり、資料収集はしやすくなっています。

また、現地調査に行くまえに評価対象地の前面道路が建築基準法上の道路か、2項道路に該当するかも住宅地図をFAXで送って照会すれば回答してくれる自治体もあるので、現地調査に行く前にできるだけ資料収集しておけば、現地調査で確認もれをすることもなくなります。

【役所調査で把握する減価要因の例】

また、評価額が時価より高いと考えられるときは不動産鑑定評価の要否について検討することになります。

①机上調査

事前に収集した資料を読み込み、机上で土地の評価の概算評価をします。事前に読み込む資料としては、全部事項証明書(登記簿謄本)、公図、測量図、建物図面、路線価図、固定資産課税明細(名寄帳)、地籍図(地番図)、住宅地図、全国地価マップ、ブルーマップ等があります。

googleマップのストリートビューで現地の写真を見ることもできるので、区画整理がされている宅地であれば机上でほぼ正確な評価額を出すこともできます。

最近はインターネットで都市計画図や道路台帳等を公表している自治体もあり、資料収集はしやすくなっています。

また、現地調査に行くまえに評価対象地の前面道路が建築基準法上の道路か、2項道路に該当するかも住宅地図をFAXで送って照会すれば回答してくれる自治体もあるので、現地調査に行く前にできるだけ資料収集しておけば、現地調査で確認もれをすることもなくなります。

②現地調査

現地調査では、机上調査で得た情報を基に評価対象地の利用状況、傾斜や高低差、間口・奥行等の簡易測量、道路の幅員の測量、周辺環境等を調査し、評価を引き下げる減価要因がないか調査します。③役所調査

現地調査で確認した情報を基に、役所に赴き評価額を引き下げる減価要因の有無をチェックします。【役所調査で把握する減価要因の例】

| 減価要因 | 調査内容 |

| セットバック | 42条2項道路かどうか、セットパック距厳 |

| 都市計画道路予定地 | 都市計画道路の有無、計画道路の計画ライン |

| 無道路地 | 対象地が建築基準法上の道路に接しているか、接道義務を満たしているか |

| 私道 | 建築基準法上の道路かどうか |

| 容積率の異なる土地 | 用途地域・容積率の境の確認 |

| 文化財建造物の敷地 | 発掘調査が必要かどうか |

| 土地区画整理事業地 | 事業・工事の進捗状況、仮換地指定の効力発生日、使用収益開始日等の確認 |

| 保安林、特別緑地保全地区 | 保安林かどうか、特別緑地保全地区内かどうか |

| 貸し付けられている農地 | 農業振興地域内の農用地区域かどうか、農家台帳記載の有無 |

④評価作業

①~③の作業を通して収集した情報に基づき、土地の評価作業を行います。土地に評価はグレーゾーンが存在するため、必要に応じて税務署と土地の評価について折衝することもあります。また、評価額が時価より高いと考えられるときは不動産鑑定評価の要否について検討することになります。

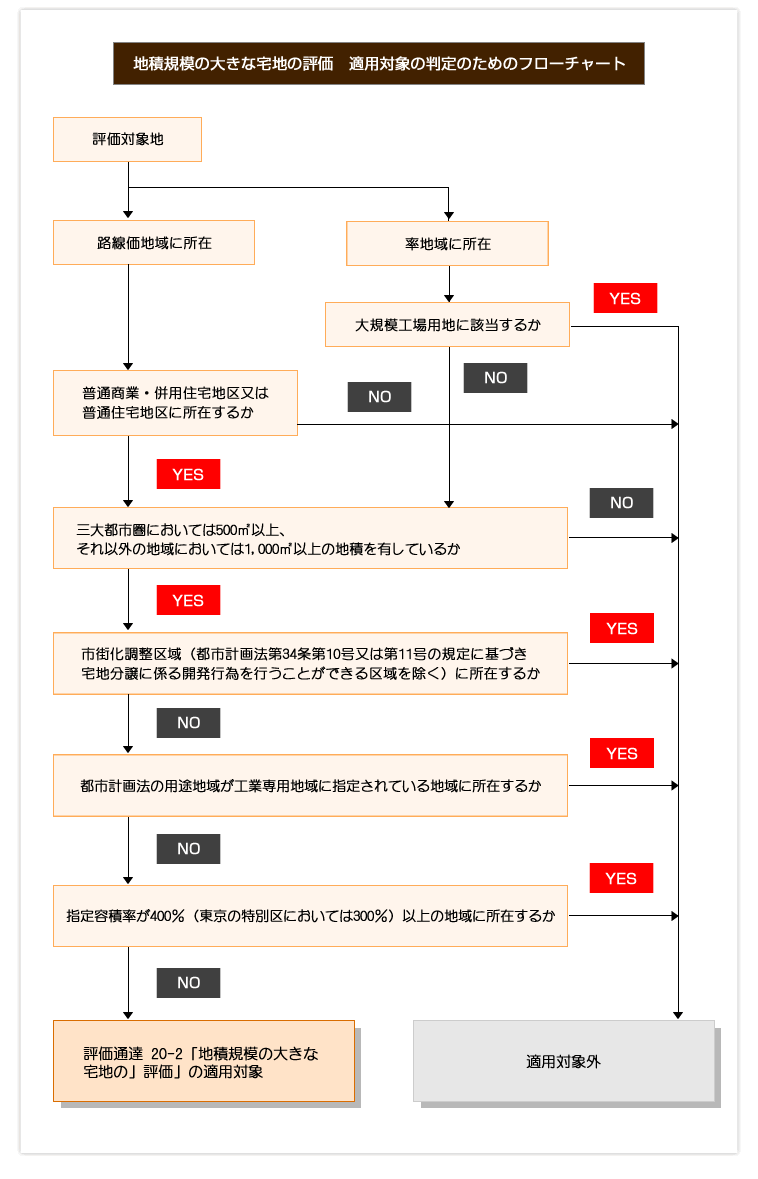

地積規模の大きな宅地の評価

1.地積規模の大きな宅地の評価とは

地積規模の大きな宅地とは、三大都市圏においては500㎡以上の地積の宅地、三大都市圏以外の地域においては1,000㎡以上の地積の宅地をいいます。●土地の評価方式が路線価地域に所在する宅地

評価の対象となる宅地は、下記の通り確認内容が明確化されており、すべての適用要件を満たせば「地積規模の大きな宅地の評価」を適用して評価することになります。

また、市街地農地、市街地周辺農地、市街地山林及び市街地原野についても、それらが宅地であるとした(宅地への転用が見込めないものを除く)場合にも下記のすべての適用要件を満たせば、「地積規模の大きな宅地の評価」の対象となります。

●土地の評価方式が倍率地域に所在する宅地

下記のすべての適用要件に加え、「大規模工場用地」に該当しない土地であれば、「地積規模の大きな宅地の評価」の対象となります。

| 項目 | 「地積規模の大きな宅地」の適用要件 |

| 面積 | ◇評価の対象となる宅地等は、次に掲げる面積を有していますか? ・三大都市圏に所在する宅地については、500㎡以上の地積であること ・上記以外の地域に所在する宅地については、1,000㎡以上の地積であること |

| 地区区分 | ◇評価の対象となる宅地は、次に掲げる地区のいずれかに所在していますか? ・普通住宅地区 ・普通商業・併用住宅地区 (※評価対象地が倍率地域にある場合は、普通住宅地区内に所在するものとする) |

| 都市計画 | ◇評価の対象となる宅地等は、市街化調整区域以外の地域に所在しますか? ◇評価の対象となる宅地等は、都市計画の用途地域が「工業専用地域」に指定されている地域以外の地域に所在しますか? (※評価対象地が用途地域の定められていない地域にある場合、「工業専用地域」以外に所在するものとする) |

| 容積率 | ◇評価の対象となる宅地は、次に掲げる容積率の地域に所在しますか? ・東京都の特別区に所在する宅地については、300%未満 ・上記以外の地域に所在する宅地については、400%未満 |

地積規模の大きな宅地の適用対象判定のフローチャート

2.地積規模の大きな宅地の評価方法

地積規模の大きな宅地の評価

= 正面路線価 × 各種補正率(※1) × 規模格差補正率(※2) × 地積

(※1)各種補正率

| 規模格差補正率と併用できる補正率 |

| 奥行価格補正率 (奥行距離の長短) |

| 側方路線影響加算 (角地、準角地) |

| 二方路線影響加算 (裏面が路線に面した宅地) |

| 三方又は四方路線影響加算 (三方又は四方が路線に面した宅地) |

| 不整形地の評価 (四角形ではない土地など) |

| 無道路地の評価 (路線に面していない宅地) |

| 間口の狭小な宅地等の評価 (間口距離の広狭) |

| がけ地等を有する宅地の評価 |

| 容積率の異なる2以上の地域にわたる宅地の評価 |

(※2)規模格差補正率

(※2)規模格差補正率 =

(A)×(B)+(C)

地積規模の大きな宅地の地積(A)

× 0.8

規模格差補正率の数式中の(A)(B)(C)とは・・・

◆(A)地積規模の大きな宅地の地積

◆(B)及び(C)は、地積規模の大きな宅地が所在する地域に応じ、それぞれ次に掲げる表のとおりとする

| ◇地区区分◇ 普通商業・併用住宅地区、普通住宅地区 | ||

| 地積㎡ | (B) | (C) |

| 500以上 1,000未満 | 0.95 | 25 |

| 1,000以上 3,000未満 | 0.90 | 75 |

| 3,000以上 5,000未満 | 0.85 | 225 |

| 5,000以上 | 0.80 | 475 |

| ◇地区区分◇ 普通商業・併用住宅地区、普通住宅地区 | ||

| 地積㎡ | (B) | (C) |

| 1,000以上 3,000未満 | 0.90 | 100 |

| 3,000以上 5,000未満 | 0.85 | 250 |

| 5,000以上 | 0.80 | 500 |

1. 首都圏整備法第2条第3項に規定する既成市街地又は同条第4項に規定する近郊整備地帯

2. 近畿圏整備法第2条第3項に規定する既成都市区域又は同条第4項に規定する近郊整備区域

3. 中部圏開発整備法第2条第3項に規定する都市整備区域

土地評価サービス

当オフィスの税理士は宅地建物取引士の資格を有しており、グループ会社に不動産会社を有しています。そのため、不動産に関する実務に精通し、土地評価のスペシャリストとして相続税の土地評価を得意としております。

当オフィスでは、相続税の土地評価代行サービスを提供しています。相続税申告の土地の評価額算定をご希望の方はご相談ください。

※登記簿謄本、公図、測量図、建物図面、住宅地図等は当オフィスで取得できます。

当オフィスでは、相続税の土地評価代行サービスを提供しています。相続税申告の土地の評価額算定をご希望の方はご相談ください。

| 土地評価に必要な資料 |

| 登記簿謄本(全部事項証明書) |

| 固定資産税評価額(納税通知書、課税明細書、名寄帳等) |

| 公図、測量図、建物図面、住宅地図 |

| 貸家・貸地等については、賃貸借契約書等 |

不動産鑑定士による評価

当オフィスでは財産評価基本通達に従った評価額が時価よりも明らかに高いと認められるときは、不動産鑑定士による鑑定評価の要否を検討します。

通達は特殊な減価要因の全てを規定しているわけではないので、下記のような形状の土地については、通達による補正率では適正に評価することが困難であり、実体より割高な評価がなされるケースがあるためです。

当オフィスでは、不動産鑑定士による鑑定評価額による節税効果(鑑定評価による節税額-鑑定費用)が見込めれば、不動産鑑定評価を積極的に採用し、お客様の相続税節税に貢献いたします。

通達は特殊な減価要因の全てを規定しているわけではないので、下記のような形状の土地については、通達による補正率では適正に評価することが困難であり、実体より割高な評価がなされるケースがあるためです。

当オフィスでは、不動産鑑定士による鑑定評価額による節税効果(鑑定評価による節税額-鑑定費用)が見込めれば、不動産鑑定評価を積極的に採用し、お客様の相続税節税に貢献いたします。

不動産鑑定評価を検討する例

- 広大地

- 耐用年数を経過した老朽化アパート

- 傾斜地、崖地、著しい高低差がある土地

- 建築基準法の道路に接面していない土地

相続税に役立つ便利なシミュレーション

相続税申告・対策に役立つ便利なシミュレーション、診断ツールをご用意しています。是非ご利用ください。

相続専門オフィス

- 大阪オフィス

〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F

06-6926-4110 - 滋賀オフィス

〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F

077-522-0120

「相続専門オフィス」はOMI税理士法人の登録商標です。

Copyright(c) 相続専門オフィス. All Rights Reserved.