![]()

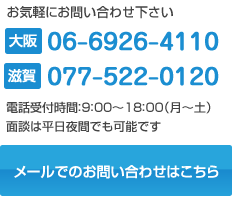

- 大阪オフィス

- 〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F - 阪急大阪梅田駅から徒歩1分、JR大阪駅から徒歩3分

- 滋賀オフィス

- 〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F - JR大津駅から徒歩2分

![]()

大阪府

大阪市北区、都島区、福島区、此花区、中央区、西区、港区、大正区

兵庫県

神戸市東灘区、灘区、中央区、北区、西区、兵庫区、長田区、須磨区

- 垂水区、尼崎市、西宮市、芦屋市、伊丹市、宝塚市、川西市、三田市、猪名川町、明石市、加古川市、高砂市、西脇市、三木市、小野市、加西市、加東市、姫路市、相生市、たつの市、赤穂市、豊岡市、養父市、洲本市、南あわじ市、淡路市等

京都府

京都市北区、上京区、左京区、中京区、東山区、山科区、下京区、南区

- 右京区、西京区、伏見区、福知山市、舞鶴市、綾部市、宇治市、宮津市、亀岡市、城陽市、向日市、長岡京市、八幡市、京田辺市、京丹後市、南丹市、木津川市、大山崎町、久御山町、井手町、宇治田原町、笠置町、和束町、精華町、南山城村、京丹波町、伊根町、与謝野町

奈良県

奈良市、明日香村、安堵町、斑鳩町、生駒市、宇陀市、王寺町

- 大淀町、橿原市、香芝市、葛城氏、上北山村、河合町、川上村、川西町、上牧町、黒滝村、広陵町、五條市、御所市、桜井市、三郷町、下市町、下北山村、曽爾村、高取町、田原本町、天川村、天理市、十津川村、野迫村、東吉野村、平群町、御杖村、三宅町、山添村、大和郡山市、大和高田市、吉野町

滋賀県

和歌山県

和歌山市、有田川市、有田市、印南町、岩出市、海南市、かつらぎ町

- 上富田町、北山村、紀ノ川市、紀美野町、串本町、九度山町、高野町、古座川町、御坊市、白浜町、新宮市、すさみ町、太地町、田辺市、那智勝浦町、橋本市、日高川町、日高町、広川町、みなべ町、美浜町、湯浅町、由良町

その他のエリアについても対応していますのでお気軽にお問い合わせ下さいませ。

相続税対策

相続において最も重要なことは、「生前対策」です。

適切な相続税対策を実施するか否かで、将来の相続税が大きく変わってきます。また生前に遺言書を作成することで、将来相続人間で争いが生じることを防ぐことも出来ます。

相続税の節税及び円満な相続のためにも、家族で話し合いを行い相続税対策に積極的に取り組むことが望まれます。

適切な相続税対策を実施するか否かで、将来の相続税が大きく変わってきます。また生前に遺言書を作成することで、将来相続人間で争いが生じることを防ぐことも出来ます。

相続税の節税及び円満な相続のためにも、家族で話し合いを行い相続税対策に積極的に取り組むことが望まれます。

生前対策について

税務署に相談に行かれても将来の相続税の節税方法は教えてくれはしません。

金融機関や役所、不動産会社などで開催される無料税務相談会の類に参加しても、対応して貰える時間が短すぎたり、相談に必要な書類が準備出来ていなかったり、担当する税理士の知識が不足していたりで的を射たアドバイスを貰えないかもしれません。

また、金融期間や不動産会社の商品の提案がメインとなっている場合もあり、そのようなケースでは、客観的な視点からのアドバイスは期待できません。

そもそも生前対策は対策を必要とされるご家庭ごとにオーダーメイドでじっくりと考えていかねばなりません。

お客様にとって最もメリットが期待出来る対策案を導くためには、相談を受ける税理士がどれだけ多くの生前対策相談事例を持ち合わせているかという経験値が必要となって参ります。

金融機関や役所、不動産会社などで開催される無料税務相談会の類に参加しても、対応して貰える時間が短すぎたり、相談に必要な書類が準備出来ていなかったり、担当する税理士の知識が不足していたりで的を射たアドバイスを貰えないかもしれません。

また、金融期間や不動産会社の商品の提案がメインとなっている場合もあり、そのようなケースでは、客観的な視点からのアドバイスは期待できません。

そもそも生前対策は対策を必要とされるご家庭ごとにオーダーメイドでじっくりと考えていかねばなりません。

お客様にとって最もメリットが期待出来る対策案を導くためには、相談を受ける税理士がどれだけ多くの生前対策相談事例を持ち合わせているかという経験値が必要となって参ります。

相続対策フローチャート

1争族とならないか(もめる相続orもめない相続)

1. 争族とならないか(もめる相続orもめない相続)

相続にあたって本来優先順位として一番高いのは、相続税の申告でも相続税の支払いでもなく「遺産分割協議書の作成」です。

相続となるのか、争族となってしまうのか。

避けられないことが予想される場合の対策は節税よりも一番優先すべき事項であると我々は考えます。

相続となるのか、争族となってしまうのか。

避けられないことが予想される場合の対策は節税よりも一番優先すべき事項であると我々は考えます。

▼具体例はこちら▼

- 相続が発生する前に、推定被相続人と推定相続人とで話し合いの場を持つ必要があります。

なお、争族となりそうな場合には遺言書(自筆、または公正証書による)の作成を考えた方がベターかと思われます。 - 将来に推定相続人が長男と二男であるがほとんどの資産を二男に相続させたい→遺言書の作成。

遺留分に注意。 - 将来の推定相続人が甥と姪。出来れば姪に全ての資産を相続させたい→遺言書の作成。遺留分は考慮不要。

- 将来の推定相続人に嫡出子と非嫡出子がいるが→遺言書の作成。事前説明。遺留分に注意。

- 推定相続人以外に相続させたい財産がある→遺言書の作成。相続人間との事務手続きにつき対策が必要。

2現状を知る(相続財産の棚卸し)

2. 現状を知る(相続財産の棚卸し)

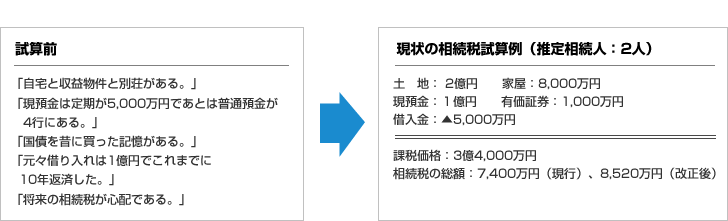

相続を控えた方は皆、漠然とした相続税への不安をお持ちです。

しかしそれでは何を、どのくらい、どういう方法で、対策していけば良いのか話が進みません。

現状の財産債務を数値化し、将来の相続税額を試算する事により現状の問題点や目標額が浮かび上がってきます。

しかしそれでは何を、どのくらい、どういう方法で、対策していけば良いのか話が進みません。

現状の財産債務を数値化し、将来の相続税額を試算する事により現状の問題点や目標額が浮かび上がってきます。

▼具体例はこちら▼

- 所有不動産の所在場所、金融資産の概算残高、保険契約の状況、債務の概算残高などをお教え頂ければ簡単な相続税試算はすぐにできます。

試算の段階では細かい桁数の数字にこだわる必要はありません。

なお、取引相場のない株式または出資が有る場合には3期分の決算書が必要となり、評価にも時間を要します。

3争納税戦略を考える(一括納付or延納or物納)

3. 納税戦略を考える(一括納付or延納or物納)

相続税が発生する場合、相続開始後10ヶ月以内に税金の納付しなければなりません。

納付できない場合には延納(分割払い)、延納でも納付できない場合には物納の検討が必要となります。

節税も大事ですが遺産継承に伴う税金のキャッシュアウトをどのようにクリアするかを考えます。

納付できない場合には延納(分割払い)、延納でも納付できない場合には物納の検討が必要となります。

節税も大事ですが遺産継承に伴う税金のキャッシュアウトをどのようにクリアするかを考えます。

▼具体例はこちら▼

- STEP2(現状を知る)の相続税の試算を行うことにより、現在相続が発生した場合に現金一括納付が可能かどうかが判明します。

充足しているのか、不足しているのか。

不足しているならどの程度不足しているのかを知ることにより納税戦略を立てることが出来ます。

具体的には次のような対応を考えます。 - 生命保険などで将来の納税資金を準備しておく。

- 残す財産、売却する財産の色分けを生前のうちに考えておく。

- 延納の場合、無理のない納税計画が組めるのか、市中の金融機関から低い金利で資金調達して一旦全額納付する手段がないのか検討する。

- 物納をせざるを得ない場合、どの財産から物納を優先的にしていくか、どうすれば税務署(市町村)が収納してくれやすくなるのかを検討する。

4節税対策を考える(贈与や資産圧縮)

4. 節税対策を考える(贈与や資産圧縮)

昨今の税制改正によりいわゆる飛び道具的な節税方法はほぼ無くなりました。

金銭暦年贈与、不動産暦年贈与、不動産精算課税贈与、保険加入、アパート建築、不動産購入、自社株引き下げ、養子縁組etcご相談されるご家庭に最も適した方法をご提案します。

金銭暦年贈与、不動産暦年贈与、不動産精算課税贈与、保険加入、アパート建築、不動産購入、自社株引き下げ、養子縁組etcご相談されるご家庭に最も適した方法をご提案します。

▼具体例はこちら▼

- 節税対策1 金銭暦年贈与

- 節税対策2 保険契約を使った金銭暦年贈与

- 節税対策3 賃貸アパートの建築

- 節税対策4 収益物件の贈与又は売買

- 節税対策5 生命保険の非課税

- 節税対策6 退職金の非課税

- 節税対策7 分譲タワーマンションの購入

- 節税対策8 相当の地代方式を使った賃貸借契約

- 節税対策9 逓増保険を利用した保険契約の活用

- 節税対策10 低解約返戻金タイプの保険の活用

- 節税対策11 市街化区域へ移行する前の田の贈与

- 節税対策12 養子縁組

- 節税対策13 お墓の生前購入

- 節税対策14 教育資金贈与の実行

- 節税対策15 住宅取得資金贈与の実行

- 節税対策16 贈与税の配偶者控除の実行

- 節税対策17 小規模宅地等の特例の適用を見越した対策

- 節税対策18 役員借入金への対応

- 節税対策19 自社株の株価引き下げ

- 節税対策20 相続時精算課税制度を使った贈与

- 節税対策21 不動産特定協同事業法に基づく不動産証券化制度利用による資産の圧縮

- (そのほかにもオーダーメイドの節税対策を検討します。内容については直接ご相談下さい)

5プランの実行(短期・中期・長期で考える)

5. プランの実行(短期・中期・長期で考える)

対策案を策定したとしても絵に描いた餅で終わっては意味がありません。対策案の実行にあたっては相続開始までの期間を比較的短期とみるか

中長期とみるかにより具体的な手法が変わってきます。

▼具体例はこちら▼

- 推定被相続人の平均余命、実際の健康状態などにより3年で対策するのか5年で対策するのか10年で対策するのか或いはそれ以上の期間で対策するのかを具体的に立案する必要があります。

また、贈与の場合、将来の相続人への贈与について3年以内のものは生前贈与加算されることを加味すると1日でも早い実行が望まれます。 - 1億円を贈与する場合(受贈者2人 特定贈与)

- 相続まで20年あると想定した場合…294万円×2人×17年≒1億円の贈与 贈与税の総額625万円

- 相続まで10年あると想定した場合…714万円×2人×7年≒1億円の贈与 贈与税の総額1,276万円

- 相続まで5年あると想定した場合…通常の贈与では贈与税が高すぎるので受贈者をあと2人ほど増やすことが出来ないか検討する。

生前対策が必要な理由

相続専門オフィスでは、相続税に精通した税理士が、不動産、生命保険等の有効活用により、相続税を最小に抑える最適な生前対策を提案いたします。

生前に適切な相続税対策を行うことで、スムーズかつ最少額の相続税申告が可能となります。

相続対策には大きく分けて、節税対策、納税資金の確保、争族対策の3つがありますが、当オフィスではではこの3つのバランスを考慮し、お客様の状況・ニーズに最も適した相続税対策を提案いたします。

長期的なスパンで生前から適切な相続税対策を行うことが、次世代へのスムーズな財産承継と大幅な相続税の減額の両立が可能となります。

当オフィスの税理士は相続税専門として、豊富な経験とノウハウを有しており、お客様にとって最適な相続対策プランを提案いたします。

※相続税対策コンサルティングは資産1億円以上の方を対象としております。

生前に適切な相続税対策を行うことで、スムーズかつ最少額の相続税申告が可能となります。

相続対策には大きく分けて、節税対策、納税資金の確保、争族対策の3つがありますが、当オフィスではではこの3つのバランスを考慮し、お客様の状況・ニーズに最も適した相続税対策を提案いたします。

長期的なスパンで生前から適切な相続税対策を行うことが、次世代へのスムーズな財産承継と大幅な相続税の減額の両立が可能となります。

当オフィスの税理士は相続税専門として、豊富な経験とノウハウを有しており、お客様にとって最適な相続対策プランを提案いたします。

※相続税対策コンサルティングは資産1億円以上の方を対象としております。

相続税対策 簡易診断

相続税試算

お客様に最適な相続税対策を立案するために、現在のお客様の財産状況を棚卸し、将来相続税がいくらかかるのか試算します。

現状の財産状況を棚卸することで、相続税を軽減するための課題を明確にし、現在行うべき対策を提案します。

現状の財産状況を棚卸することで、相続税を軽減するための課題を明確にし、現在行うべき対策を提案します。

シミュレーション(生前対策レポートの作成)

試算結果に基づき、考えられる生前対策のパターンごとに相続税・贈与税のシミュレーションを行い、2次相続を考慮したお客様にとって最適な生前対策を明確にしていきます。

いくつかの具体的な生前対策プランをご提案し、それぞれどの程度節税効果があり、どのようなメリット・デメリットがあるのかを記載したレポートを提出します。

生前対策は将来の相続税の減額を考えるだけでなく、円滑で争いが生じない財産承継・事業承継を提案いたします。

いくつかの具体的な生前対策プランをご提案し、それぞれどの程度節税効果があり、どのようなメリット・デメリットがあるのかを記載したレポートを提出します。

生前対策は将来の相続税の減額を考えるだけでなく、円滑で争いが生じない財産承継・事業承継を提案いたします。

確定申告(贈与税を含む)

相続専門オフィスのの確定申告は資産税に強い税理士による確定申告です

- 将来の相続・事業承継を見据えたベストな生前対策に基づく贈与税申告を致します。

- 地主様(不動産収入の有る方)の確定申告は、50,000円からお受けしております。

- 地域No.1の高品質・低価格な確定申告を行っております。

相続税に役立つ便利なシミュレーション

相続税申告・対策に役立つ便利なシミュレーション、診断ツールをご用意しています。是非ご利用ください。

相続専門オフィス

- 大阪オフィス

〒530-0012

大阪市北区芝田1-4-8 北阪急ビル9F

06-6926-4110 - 滋賀オフィス

〒520-0051

滋賀県大津市梅林1-4-1 プレシャスビル2F

077-522-0120

「相続専門オフィス」はOMI税理士法人の登録商標です。

Copyright(c) 相続専門オフィス. All Rights Reserved.